不動産投資に興味があるあなたにとって、信頼できる大手企業が運営するサービスは魅力的に映るはずです。

三井物産グループが提供する「ALTERNA(オルタナ)」は、デジタル証券という次世代技術を活用した不動産投資サービスとして、投資家の注目を集めています。

10万円から大型不動産やインフラに投資できる手軽さと、ブロックチェーン技術による透明性の高さ。それに加えて、三井物産という名前がもたらす安心感です。

これらが、ALTERNA(オルタナ)の大きな特徴です。しかし、実際の利用者たちはどう評価しているのでしょうか。

本記事では、ALTERNAを利用している投資家たちのリアルな口コミや評判を徹底調査しました。良い評価も厳しい意見も正直に紹介し、メリット・デメリットを包み隠さず解説します。

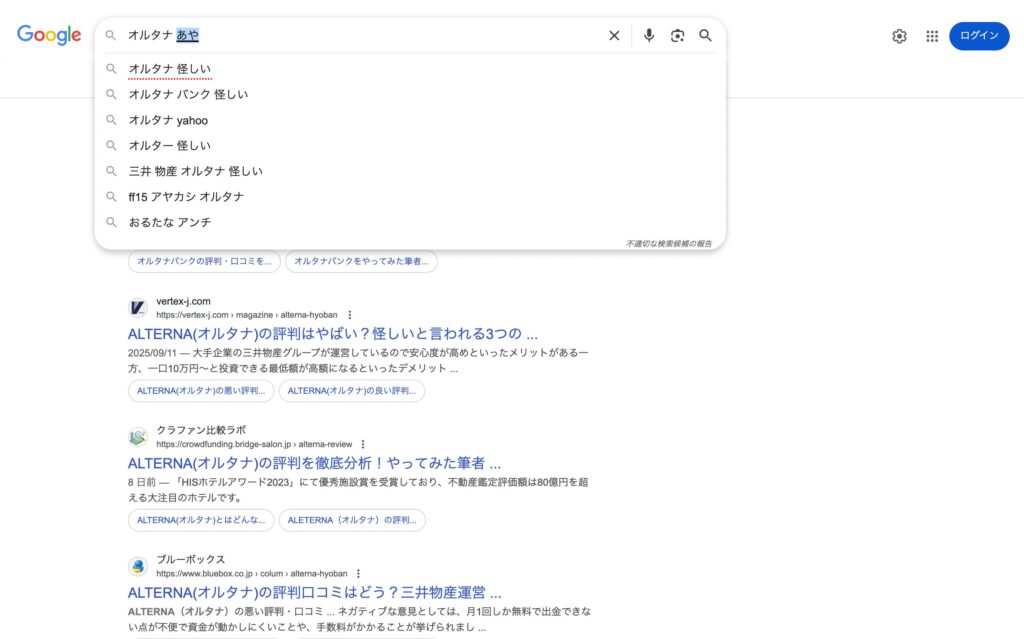

「怪しい」「やばい」といった検索ワードの真相や、過去の実績データ、他サービスとの比較まで、あなたが投資判断を下すために必要な情報を網羅しています。

目次

- 1 ALTERNA(オルタナ)とは?基本情報を徹底解説

- 2 ALTERNA利用者のリアルな評判・口コミを徹底調査

- 3 ALTERNA(オルタナ)のメリット・強み7選

- 4 ALTERNA(オルタナ)のデメリット・リスク要因を正直に解説

- 5 「オルタナは怪しい?やばい?」疑問を徹底検証

- 6 ALTERNAの過去ファンド実績と投資パフォーマンス

- 7 ALTERNAと他サービスの徹底比較

- 8 ALTERNAをおすすめできる人・できない人

- 9 ALTERNA(オルタナ)の始め方・登録手順

- 10 ALTERNA投資で失敗しないための実践ポイント

- 11 ALTERNAのキャンペーン・特典情報【最新版】

- 12 まとめ

- 13 ALTERNAのよくある質問(Q&A)

ALTERNA(オルタナ)とは?基本情報を徹底解説

あなたがALTERNAに投資を検討するなら、まずはサービスの基本構造を理解しておく必要があります。ここでは、オルタナが提供するデジタル証券サービスの核心と、従来の不動産投資との違いを明らかにします。

三井物産グループが運営する次世代型デジタル証券サービス

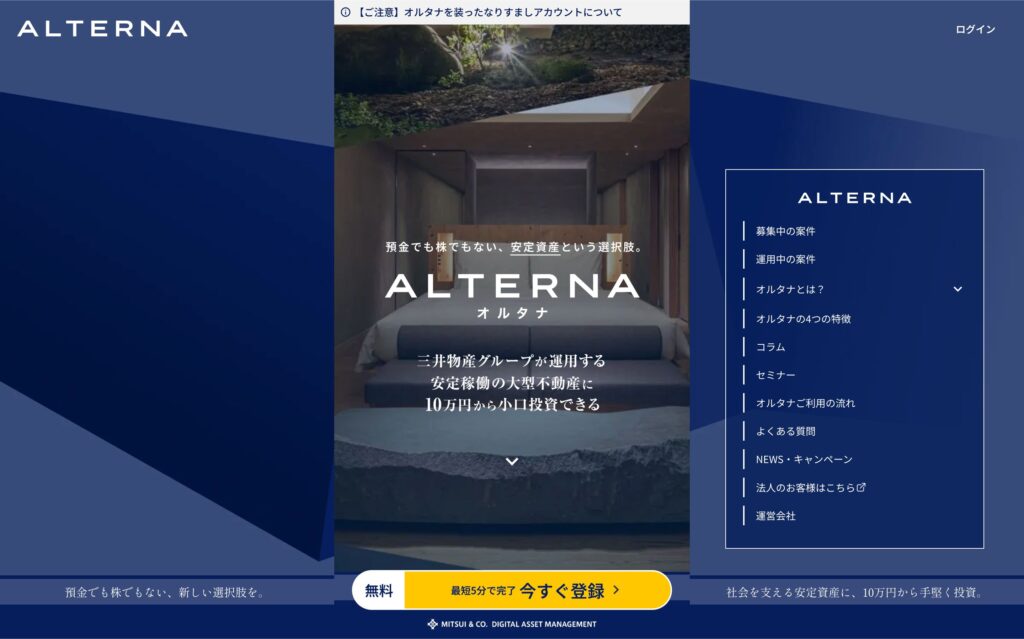

ALTERNA(オルタナ)は、三井物産デジタル・アセットマネジメント株式会社が運営するデジタル証券プラットフォームです。

三井物産という総合商社のバックボーンを持ち、大型不動産やインフラ資産への投資機会を、一般投資家にも開放している点が最大の特徴でしょう。

最低投資額は10万円からと、従来は機関投資家や富裕層しかアクセスできなかった優良物件への出資が可能になりました。

オフィスビルや商業施設、ホテル、レジデンスといった賃料収入を生む不動産を中心に、資産の小口証券化によって投資しやすい仕組みを構築しています。

運営会社は金融商品取引業の登録を受けており、法令遵守体制や投資家保護の仕組みも整備されています。

三井物産グループが持つ不動産やプロジェクトファイナンスのノウハウを活かし、物件の目利き力と管理体制の充実が売りです。

デジタル証券(STO)の仕組みとブロックチェーン技術

ALTERNAが採用しているのは、STO(Security Token Offering)と呼ばれるデジタル証券の発行方式です。従来の証券とは異なり、ブロックチェーン技術をベースにした電子的な記録システムで証券を管理します。

ブロックチェーンは分散型台帳技術とも呼ばれ、取引データが複数のコンピューターに分散して記録されるため、改ざんが極めて困難です。あなたが投資した証券の保有記録や取引履歴は透明性が高く、不正のリスクを大幅に軽減しています。

また、デジタル証券はペーパーレスで管理されるため、発行コストや管理コストが抑えられる点もメリットです。

投資家にとっては、スマートフォンやパソコンからいつでも保有状況を確認でき、情報の非対称性が少ない環境で投資できる利点があります。

不動産クラウドファンディングやREITとの違いを比較

あなたが不動産投資を検討する際、ALTERNAと並んで選択肢に挙がるのが不動産クラウドファンディングやJ-REIT(不動産投資信託)でしょう。それぞれの特徴を整理しておきます。

- 不動産クラウドファンディングは、複数の投資家が資金を出し合い、特定の不動産プロジェクトに投資する仕組みです。運用期間は短期から中期が多く、利回りは比較的高めに設定されるケースもあります。ただし、事業者の倒産リスクや物件の選定力に左右される側面が強く、案件ごとのバラつきが大きいのが実情です。

- 一方、J-REITは証券取引所に上場されており、株式と同様にリアルタイムで売買できる流動性の高さが魅力です。複数の物件に分散投資されているため、個別物件のリスクは抑えられますが、市場価格の変動が大きく、日々の価格変動に左右される点がデメリットといえます。

ALTERNAは、これら2つの中間に位置するサービスです。流動性はREITより限定的ですが、譲渡制限があるため価格変動リスクは低く抑えられています。

また、単一または少数の物件に投資するため、物件の稼働状況や賃料収入が直接的にリターンに反映される透明性があります。

安定的な賃料収入を狙いつつ、短期の価格変動に翻弄されたくない投資家に適したサービスといえるでしょう。

サービス開始からの実績データ(償還実績・運用総額)

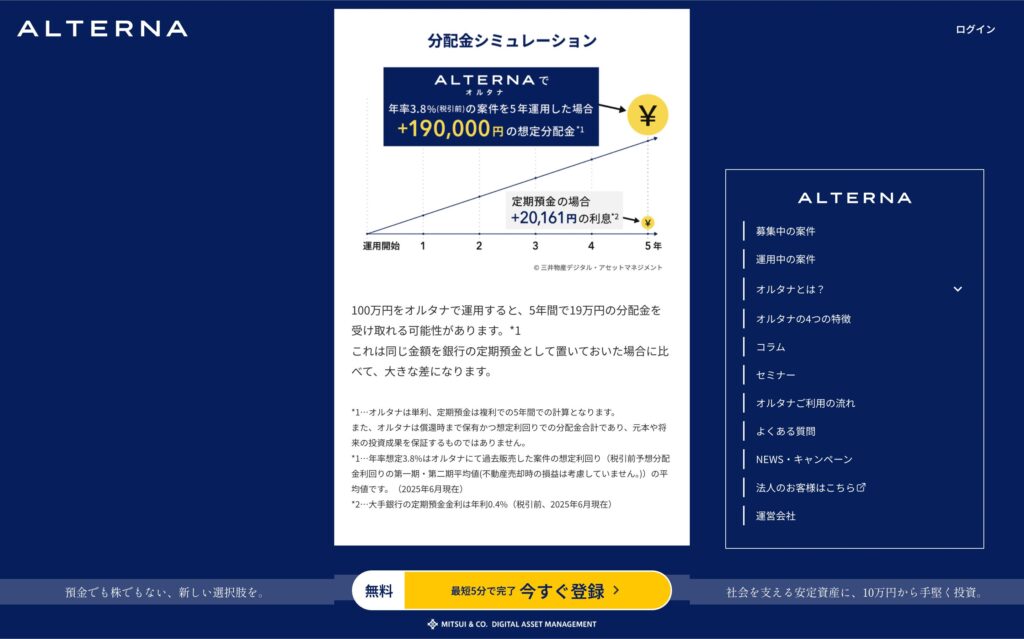

あなたが気になるのは、「実際にどれくらいの実績があるのか?」という点でしょう。2025年10月時点のデータによると、ALTERNAで元本割れが発生したケースはゼロです。これは投資家にとって安心材料となります。

ただし、償還されたファンドはまだ2件のみと、実績面ではまだ発展途上の段階です。サービス自体が比較的新しく、運用期間が4~5年と長期に設定されているファンドが多いため、償還実績が積み上がるのはこれからといえます。

運用総額や組成ファンド数についての公開情報は限定的ですが、運用中のファンドは稼働率100%を維持しており、賃料収入ベースでは安定した成績を残している模様です。

今後、償還ファンドが増えていくことで、より実績データが充実し、サービスの評価がさらに明確になるでしょう。

ALTERNA利用者のリアルな評判・口コミを徹底調査

実際にALTERNAで投資している人たちは、どのような感想を抱いているのでしょうか。ここでは、ネット上の口コミやレビューを集めて、良い評価と悪い評価の両方を正直に紹介します。

良い口コミから見えるユーザーの満足ポイント

まずは、ALTERNAに好意的な意見から見ていきましょう。投資家たちが評価しているポイントは、大きく3つに分類できます。

1. 三井物産グループの信頼性を評価する声

「やはり三井物産の名前があると安心感が違う」「大手商社グループが運営しているので、怪しい業者とは一線を画している」といった声が多数見られます。不動産投資という長期にわたる資産運用において、運営会社の信頼性は投資判断の重要な要素です。

特に、不動産クラウドファンディングの中には、設立間もないベンチャー企業が運営しているケースも少なくありません。

その点、三井物産という老舗商社のバックボーンがある点は、投資家にとって大きな安心材料となっているようです。

2. 分配金の受取実績と想定利回り上振れの報告

「予定通りに分配金が振り込まれた」「想定利回りよりも若干上振れして、嬉しい誤算だった」という実績報告も複数確認できました。分配金の支払いが滞ることなく、約束通りに履行されている点は、投資家の満足度を高めています。

一部のファンドでは、早期償還や物件売却のタイミングで想定利回りを上回る成果が出たケースもあり、投資家にとってプラスのサプライズとなっています。安定収益を前提としつつも、運用次第では上振れの余地がある点は魅力でしょう。

3. 運用レポートのわかりやすさへの好評価

「定期的に送られてくる運用レポートが詳しく、物件の稼働状況がよくわかる」「問い合わせにも丁寧に対応してもらえた」といった、情報開示や顧客対応に関する高評価も目立ちます。

デジタル証券という新しい仕組みに不慣れな投資家でも、わかりやすい説明資料やサポート体制が整っている点が、利用者の安心感につながっているようです。透明性の高い運用は、投資家との信頼関係を築く上で欠かせない要素です。

悪い口コミ・気になる評判の実態

もちろん、不満や懸念の声も存在します。投資判断を誤らないためには、ネガティブな意見にもしっかり目を向けておくべきでしょう。

1. 手数料体系への不満と誤解

「申込手数料が4.4%もかかるのは高すぎる」「無料出金が月1回だけで、それ以上は手数料がかかるのが不便」といった、コスト面での不満が散見されます。

確かに、不動産クラウドファンディングの中には手数料が無料または低額のサービスもあるため、比較するとALTERNAの手数料は高めに感じるかもしれません。

ただし、手数料には運営コストや物件管理費用、ブロックチェーン技術の維持費なども含まれており、単純に「高い=悪い」とは言い切れない面もあります。

2. 抽選落選による投資機会の逸失

ALTERNAでは、人気のファンドは抽選式で募集されるケースがあります。「何度申し込んでも抽選に外れて投資できない」「投資したくても機会を逃してしまう」という不満の声も少なくありません。

抽選倍率が高いということは、それだけ人気のあるファンドであることの証ですが、投資家にとっては資金を寝かせてしまう機会損失につながります。先着式と抽選式のバランスや、当選確率の向上策については、今後の改善が期待される部分です。

3. 運用期間の長さへの懸念

ALTERNAのファンドは、運用期間が4~5年と長期に設定されているケースが多くあります。「資金が長期間拘束されるのが負担」「もう少し短期で回収できる商品も欲しい」といった声が聞かれます。

長期運用はインカムゲインを安定的に得られる反面、ライフプランの変化や急な資金需要に対応しづらいデメリットがあります。途中解約が原則できない点も含め、投資前に運用期間をしっかり確認しておくことが重要です。

投資経験者が語るオルタナの本音レビュー

投資経験の豊富なユーザーからは、「堅実型・安定志向の投資家には非常に向いている」という評価が多い一方、「短期売買や高リスク・高リターンを狙う人には物足りない」という冷静な意見も見られます。

ある投資家は、「三井物産というブランドと、分離課税のメリットを考えると、税制面で有利な高所得者層には特に魅力的」と指摘しています。

一方で、「流動性が限定的なので、ポートフォリオの一部として位置づけるべき」との声もあり、ALTERNAを投資戦略の主軸ではなく補完的な手段として活用する投資家が多いようです。

ALTERNA(オルタナ)のメリット・強み7選

ここからは、ALTERNAが持つ具体的なメリットと強みを7つのポイントに分けて解説します。あなたが投資を検討する際の判断材料として役立ててください。

1. 大手総合商社グループによる盤石な運営基盤

繰り返しになりますが、三井物産グループが運営しているという事実は、ALTERNAの最大の強みです。総合商社としての幅広いネットワークと、長年培ってきた不動産やインフラ投資のノウハウが、サービスの信頼性を支えています。

新興企業による不動産クラウドファンディングとは異なり、倒産リスクや運営体制の不透明さが極めて低く、投資家は安心して資金を預けられます。

2. 安定した賃料収入を生む優良不動産への投資機会

ALTERNAが取り扱う物件は、賃料収入をベースとしたインカムゲイン型の不動産が中心です。オフィス、商業施設、ホテル、レジデンスなど、稼働率が高く安定したキャッシュフローを生む物件が厳選されています。

これらの物件は、三井物産グループのネットワークを活かして確保されており、一般の個人投資家が単独でアクセスするのは困難な案件も含まれます。質の高い不動産に10万円から投資できる点は、大きなメリットです。

3. 分離課税による税制上の優遇措置

ALTERNAで得られる分配金は、申告分離課税の対象となります。これは、あなたの給与所得など他の所得とは別に、一定の税率で課税される仕組みです。

特に高所得者層にとっては、累進課税の対象となる雑所得よりも税負担が軽くなる可能性があります。また、損益通算や繰越控除が可能なケースもあり、税制面での優遇措置が受けられる点は見逃せません。

4. デジタル証券ならではの透明性と安全性

ブロックチェーン技術によって、証券の保有記録や取引履歴が改ざん困難な形で記録されます。これにより、不正や詐欺のリスクが大幅に低減され、投資家の資産保全に寄与しています。

また、デジタル証券はペーパーレスで管理されるため、紛失や盗難のリスクもありません。セキュリティ面での安全性と、情報の透明性が両立されている点は、次世代型サービスならではの強みです。

5. 年2回の売却機会による流動性の確保

ALTERNAでは、原則として年2回の二次流通市場が設けられており、条件付きで保有証券を売却する機会があります。完全に流動性がないわけではなく、一定の「出口」が用意されている点は評価できるでしょう。

ただし、買い手がつかなければ売却できないため、REITのような即座の換金性は期待できません。あくまで「保険」としての位置づけで考えるべきです。

6. 10万円から始められる手軽さとスマホ完結の利便性

最低投資額が10万円と、一般的なサラリーマンでも無理なく始められる金額設定になっています。また、口座開設から投資申込、分配金の確認まで、すべてスマートフォンやパソコンで完結します。

書類のやり取りや店舗への訪問は不要で、忙しいあなたでもスキマ時間に投資判断ができる利便性は大きな魅力です。

7. 投資家限定の魅力的な購入特典・キャンペーン

ALTERNAでは、ファンドによって投資家限定の特典が用意されることがあります。例えば、ホテル物件への投資であれば宿泊券、商業施設であれば商品券やポイント付与など、金銭的リターン以外のメリットも享受できます。

これらの特典は、実質的な利回りの上乗せとして機能し、投資の魅力をさらに高めています。

ALTERNA(オルタナ)のデメリット・リスク要因を正直に解説

メリットだけでなく、デメリットやリスク要因も正直に見ていきましょう。投資判断において、不都合な真実から目を背けてはいけません。

1. 各種手数料の詳細と実質利回りへの影響

ALTERNAでは、申込手数料として投資額の4.4%が発生します。例えば、10万円を投資する場合、実質的な投資元本は約9万6千円となり、初期段階で約4%の目減りが生じます。

この手数料は想定利回りに含まれていないため、実質的な年利回りは表示よりも低くなる点に注意が必要です。想定利回りが年5%と表示されていても、手数料を考慮すると実質利回りはそれより下回ることになります。

入出金手数料を抑えるコツ

入金時の振込手数料は投資家負担です。また、出金は月1回まで無料ですが、2回目以降は手数料がかかります。コストを抑えるには、なるべく一度にまとめて入金し、出金回数を減らすことがポイントです。

想定利回りの表記に関する注意点

想定利回りはあくまで「想定」であり、保証されたものではありません。物件の稼働率低下や賃料の減額、早期償還などがあれば、実際の利回りは想定を下回る可能性があります。常にシナリオの幅を考えておくことが重要です。

2. 元本保証がないことの意味と対策

ALTERNAは銀行預金ではなく、元本保証はありません。不動産市況の悪化や、テナントの退去、災害などのリスクがあれば、元本割れの可能性もゼロではありません。

現時点では元本割れの実績はありませんが、それは「これまで起きていない」だけであり、「今後も起きない」保証にはなりません。対策としては、余裕資金での投資と、複数ファンドへの分散投資が基本となります。

3. 譲渡制限と二次流通市場の現実

ALTERNAのデジタル証券には譲渡制限があり、原則として運用期間中の自由な売買はできません。年2回の二次流通市場が設けられているものの、買い手が見つからなければ売却は成立しません。

急な資金需要が生じた場合でも、すぐに現金化できない点は大きなリスクです。あなたのライフプランやキャッシュフローを考慮し、長期間資金を拘束されても問題ない範囲で投資することが求められます。

4. 最低投資額10万円のハードルと分散投資の難しさ

「10万円から」という表現は手軽に聞こえますが、少額投資を希望する初心者にとってはハードルが高いと感じるかもしれません。例えば、1万円から投資できるクラウドファンディングと比べると、参入障壁は高めです。

また、分散投資をしようとすれば、複数のファンドに10万円ずつ投資する必要があり、数十万円から数百万円の資金が必要になります。資金力が限られている場合、十分な分散が難しい点もデメリットです。

5. 長期運用期間がもたらす資金拘束リスク

ALTERNAのファンドは運用期間が4~5年と長めに設定されており、その間は資金が拘束されます。この期間中にライフステージの変化や緊急の支出が発生しても、原則として途中解約はできません。

あなたが若年層で、結婚や住宅購入、子育てなどのライフイベントが控えている場合は、慎重に投資額を決める必要があります。資金拘束リスクを軽減するためには、他の流動性の高い資産とバランスをとることが重要です。

「オルタナは怪しい?やばい?」疑問を徹底検証

ネット検索で「オルタナ 怪しい」「オルタナ やばい」といったキーワードが表示されることがあります。この疑問に正面から答えていきましょう。

なぜ「怪しい」と検索されるのか?背景を分析

新しいサービスや、まだ一般に広く知られていない投資手法に対しては、「怪しい」という疑念が向けられやすいものです。

特にデジタル証券という耳慣れない仕組みや、ブロックチェーン技術の複雑さが、不安を煽る要因になっています。

また、不動産クラウドファンディング業界全体で過去に詐欺的な事例が報じられたこともあり、投資家が慎重になるのは自然な反応といえるでしょう。

三井物産デジタル・アセットマネジメントの信頼性

結論から言えば、ALTERNAを運営する三井物産デジタル・アセットマネジメント株式会社は、三井物産100%出資の正式な子会社であり、経営基盤は極めて堅固です。

三井物産は1876年創業の老舗総合商社であり、日本を代表する企業の一つです。グループとしてのコンプライアンス体制やガバナンス体制も整備されており、怪しい業者とは一線を画しています。

金融商品取引業登録と法令遵守体制

ALTERNAは、金融庁に第二種金融商品取引業として正式に登録されており、法令に基づいた事業運営を行っています。

投資家保護のための情報開示義務や、財務の健全性に関する規制も遵守しています。これらの法的枠組みが整っているため、無登録業者や詐欺的なスキームとは明確に区別されるべきです。

倒産隔離スキームによる投資家保護の仕組み

ALTERNAでは、倒産隔離スキームが採用されています。これは、運営会社が万が一倒産した場合でも、投資家の資産が保全される仕組みです。

投資対象となる不動産は特定目的会社(SPC)などを通じて保有されており、運営会社の財産とは法的に分離されています。

このため、運営会社の経営破綻リスクと投資家の資産は切り離されており、投資家保護の観点から安心できる設計になっています。

これまでの元本割れ・トラブル実績

2025年10月時点で、ALTERNAにおいて元本割れや詐欺的なトラブルの報告はゼロです。分配金の支払いも滞りなく行われており、運営面での信頼性は高いといえます。

もちろん、過去の実績が未来を保証するものではありませんが、少なくとも現時点で「やばい」「怪しい」と断じる根拠は見当たりません。

ALTERNAの過去ファンド実績と投資パフォーマンス

実績データは、投資判断において最も重視すべき情報の一つです。ここでは、ALTERNAがこれまで運用してきたファンドの成績を具体的に見ていきます。

償還済みファンドの利回り実績(想定 Vs. 実績)

2025年10月時点で、ALTERNAで償還が完了したファンドは2件です。いずれのファンドも元本割れは発生しておらず、想定利回りに近い、あるいはそれを上回る実績を残しています。

具体的な数値は公開情報に限りがありますが、一部のファンドでは物件の早期売却や賃料収入の好調により、想定を上回るリターンが投資家に還元されたケースもあります。

ただし、償還実績がまだ少ないため、統計的に十分なサンプル数とは言えません。今後、さらに多くのファンドが償還されることで、より正確な実績評価が可能になるでしょう。

運用中ファンドの稼働率100%維持の実態

現在運用中のファンドは、いずれも稼働率100%を維持していると報告されています。これは、テナントの入居率が高く、予定通りの賃料収入が得られている状態を意味します。

不動産投資において、稼働率は収益の安定性を左右する重要な指標です。空室が発生すれば賃料収入が減少し、分配金にも影響が出ます。現時点で高い稼働率を維持できている点は、物件選定の確かさを示していると言えるでしょう。

早期償還事例と利回り上振れケースの分析

ALTERNAでは、一部のファンドで早期償還が実施されたケースがあります。これは、物件の売却や運用方針の変更により、予定よりも早く投資家に資金が返還されるパターンです。

早期償還には賛否両論があります。投資家にとっては、想定より早く資金を回収できるメリットがある一方、運用期間が短くなることで得られる分配金の総額が減少する可能性もあります。

ただし、早期償還時に売却益が上乗せされたケースもあり、結果として想定利回りを上回るリターンが得られたファンドもあります。こうした柔軟な運用は、市況に応じた機動的な判断の表れとも言えるでしょう。

主要な投資対象物件の紹介(ホテル・レジデンス・商業施設)

ALTERNAが取り扱ってきた主な物件タイプを紹介します。

- ホテル物件:都心部や観光地の宿泊施設。インバウンド需要の回復とともに稼働率が向上しているケースもあります。投資家特典として宿泊券が提供されることもあり、実利と楽しみを兼ねた投資が可能です。

- レジデンス(住宅):賃貸マンションやアパート。安定した居住需要があり、長期的なキャッシュフローが期待できます。景気変動の影響を受けにくく、ディフェンシブな投資対象として評価されています。

- 商業施設:オフィスビルや店舗。テナントとの長期契約が結ばれているケースが多く、賃料収入の安定性が高い反面、テナント退去リスクにも注意が必要です。

これらの物件は、三井物産グループのネットワークを通じて確保されており、一般の個人投資家が単独でアクセスするのは困難な優良案件が多く含まれています。

ALTERNAと他サービスの徹底比較

あなたがALTERNAを選ぶべきか、他のサービスを検討すべきか、その判断材料として、主要な競合サービスとの比較を行います。

不動産クラウドファンディング各社との比較表

以下は、主要な不動産クラウドファンディングサービスとALTERNAの比較です。

| 項目 | ALTERNA | COZUCHI | CREAL | Rimple |

|---|---|---|---|---|

| 運営会社 | 三井物産グループ | LAETOLI | ブリッジ・シー・キャピタル | プロパティエージェント |

| 最低投資額 | 10万円 | 1万円 | 1万円 | 1万円 |

| 想定利回り | 3~5%程度 | 4~12% | 3~8% | 3~10% |

| 運用期間 | 4~5年 | 数ヶ月~数年 | 1~3年 | 半年~2年 |

| 手数料 | 申込手数料4.4% | 無料(一部あり) | 無料 | 無料 |

| 税制 | 申告分離課税 | 雑所得 | 雑所得 | 雑所得 |

| 流動性 | 年2回の二次流通 | 途中解約不可 | 途中解約不可 | 途中解約不可 |

この表から明らかなように、ALTERNAは最低投資額と手数料が高めですが、税制面でのメリットや運営会社の信頼性では優位に立っています。

上場REITとの違い(価格変動・分散・流動性)

J-REITは、証券取引所に上場されている不動産投資信託です。株式と同様にリアルタイムで売買でき、流動性は非常に高いのが特徴です。また、複数の物件に分散投資されているため、個別物件のリスクは抑えられます。

一方で、市場価格は日々変動し、株式市場全体の影響を受けやすいデメリットがあります。短期的な価格変動に翻弄されたくない投資家にとっては、ALTERNAの方が向いているでしょう。

また、J-REITの分配金は雑所得として総合課税の対象となるため、高所得者にとっては税負担が大きくなる可能性があります。この点、ALTERNAの申告分離課税は有利です。

ソーシャルレンディングとの相違点

ソーシャルレンディングは、事業者に資金を貸し付け、利息収入を得る仕組みです。不動産担保付きのローンファンドも多く、一見するとALTERNAと似ていますが、本質的には異なります。

ソーシャルレンディングは「貸付」であり、事業者の返済能力に依存します。一方、ALTERNAは不動産の「持分」を購入するため、物件自体の価値や賃料収入が直接的にリターンに反映されます。

また、ソーシャルレンディングは匿名化が進んでいるケースが多く、貸付先の詳細が不透明な場合もあります。

ALTERNAはブロックチェーン技術による透明性の高さが強みであり、投資家は物件の詳細情報を確認した上で判断できます。

税制面での優位性を数値で比較

あなたが年収1,000万円のサラリーマンだと仮定しましょう。雑所得として課税される場合、所得税と住民税を合わせて約43%の税率がかかります。一方、申告分離課税の場合は約20%(所得税15% + 住民税5% + 復興特別所得税)です。

例えば、年間10万円の分配金を得た場合、雑所得では約4.3万円が税金として徴収されますが、申告分離課税では約2万円で済みます。差額は約2.3万円で、これは見逃せない差です。高所得者であればあるほど、税制面でのALTERNAのメリットは大きくなります。

ALTERNAをおすすめできる人・できない人

ここまでの情報を総合して、ALTERNAがどんな投資家に向いているのか、逆にどんな人には不向きなのかを整理しましょう。

こんな人にALTERNAはぴったり

あなたが以下の特徴に当てはまるなら、ALTERNAは有力な選択肢となります。

1. 安定企業の運営を重視する投資家

「投資先の運営会社が信頼できるかどうか」を最優先する人には、三井物産グループという安心感は大きなメリットです。

不動産投資は長期にわたる資産運用であり、運営会社の倒産リスクは避けたいもの。大手商社のバックボーンがあるALTERNAは、堅実派の投資家に適しています。

2. 中長期的な資産形成を目指す方

4~5年の運用期間を「負担」ではなく「じっくり資産を育てる期間」と捉えられる人には、ALTERNAは向いています。

短期的な価格変動に一喜一憂せず、安定した賃料収入を積み上げる投資スタイルが好きなら、ALTERNAは理想的でしょう。

3. 税制メリットを活かしたい高所得者層

年収が高く、累進課税の影響を受けやすい人にとって、申告分離課税のメリットは大きいです。税負担を抑えながら資産運用したい高所得者には、ALTERNAは魅力的な選択肢となります。

ALTERNAが向いていない人の特徴

逆に、以下のような投資スタイルや状況の人には、ALTERNAは不向きかもしれません。

1. 短期売買で利益を狙いたい方

デイトレードやスイングトレードのように、短期間で売買を繰り返して利益を得たい人には、ALTERNAは全く向いていません。流動性が限定的で、途中売却も困難なため、短期志向の投資家には不適です。

2. 少額から細かく分散投資したい初心者

「まずは1万円から試してみたい」という初心者には、最低投資額10万円はハードルが高いでしょう。また、分散投資をしようとすると数十万円以上の資金が必要になるため、資金力が限られている人には厳しい面があります。

3. 完全な流動性を求める投資家

「いつでも現金化できる」ことを重視するなら、ALTERNAは不向きです。急な資金需要に対応できないリスクがあるため、生活防衛資金や緊急用の資金をしっかり確保した上で、余裕資金のみを投資すべきです。

ALTERNA(オルタナ)の始め方・登録手順

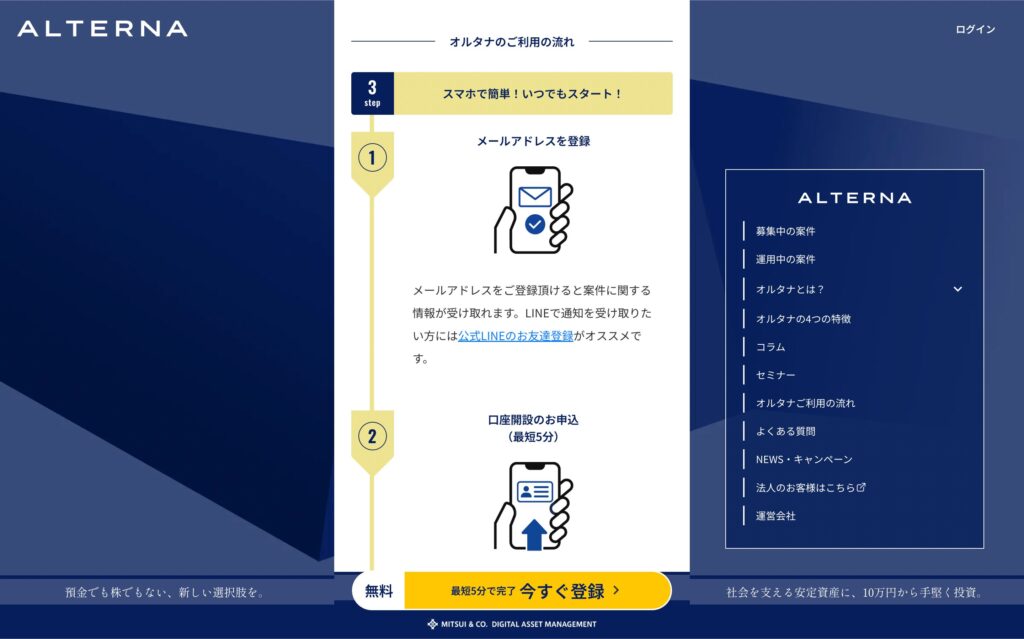

ここからは、実際にALTERNAで投資を始めるための具体的な手順を解説します。スマホ一つで完結するため、難しい手続きはありません。

口座開設前に準備するもの

ALTERNAで口座開設する前に、以下のものを用意しておくとスムーズです。

- 本人確認書類:運転免許証、マイナンバーカード、パスポートなど(顔写真付きのもの)

- マイナンバー確認書類:マイナンバーカード、通知カード、マイナンバー記載の住民票など

- メールアドレス:登録用のメールアドレス

- 銀行口座情報:入金・出金に使用する銀行口座

- スマートフォンまたはパソコン:本人確認や申込手続きに使用

これらを事前に揃えておけば、申込から承認までスムーズに進められます。

会員登録から本人確認までの流れ

- 公式サイトにアクセス:ALTERNAの公式サイトから「新規登録」ボタンをクリックします。

- 基本情報の入力:氏名、生年月日、住所、連絡先などの基本情報を入力します。

- 本人確認書類のアップロード:スマホで本人確認書類を撮影し、アップロードします。オンライン本人確認(eKYC)に対応しているため、郵送物の受け取りは不要です。

- 審査:運営会社による審査が行われます。通常、数日以内に結果が通知されます。

- 口座開設完了:審査が通れば、口座開設完了のメールが届きます。これでログインして投資を始められます。

入金方法と手数料を抑えるテクニック

口座開設後、投資資金を入金します。ALTERNAでは、指定の銀行口座への振込で入金を行います。振込手数料は投資家負担となるため、振込手数料無料の銀行口座を利用するのがコツです。

ネット銀行の中には、月数回まで振込手数料が無料になるサービスもあるため、積極的に活用しましょう。

ファンド選びのポイントと申込手順(先着式・抽選式)

ALTERNAでは、ファンドごとに募集方式が異なります。

- 先着式:募集開始と同時に早い者勝ちで申し込みます。人気ファンドはすぐに満額になるため、募集開始時間を事前にチェックしておきましょう。

- 抽選式:申込期間中に申し込み、抽選で当選者が決まります。申込額が多いほど当選確率が上がるわけではないため、希望額を入力して待つだけです。

ファンド選びの際は、以下のポイントを確認しましょう。

- 物件の立地と種類:都心部か地方か、ホテルかレジデンスかなど

- 想定利回りと運用期間:リターンと資金拘束期間のバランス

- LTV(Loan to Value):物件価値に対する借入比率。低いほど安全性が高い

- 稼働率:テナントの入居率や稼働実績

これらの情報はファンド詳細ページに記載されているため、しっかり読み込んで判断しましょう。

投資後の管理と分配金の確認方法

投資が完了すると、マイページから保有ファンドの状況を確認できます。定期的に運用レポートが更新されるため、物件の稼働状況や分配金の予定をチェックできます。

分配金は、指定した銀行口座に自動的に振り込まれます。振込の際は、分配金明細がメールで通知されるため、受取状況も一目瞭然です。

ALTERNA投資で失敗しないための実践ポイント

最後に、ALTERNAで投資する際に失敗しないための実践的なアドバイスをまとめます。これらのポイントを押さえておけば、リスクを最小限に抑えながら安定した資産運用が可能になります。

1. 余裕資金での投資と生活防衛資金の確保

投資の鉄則ですが、余裕資金のみで投資することが大前提です。生活費や緊急時に必要な資金を投資に回してはいけません。

一般的には、生活費の3~6ヶ月分を生活防衛資金として確保し、それ以外の余剰資金で投資するのが理想です。ALTERNAは長期間資金が拘束されるため、この原則は特に重要です。

2. 想定利回りだけでなくネットIRRで判断する

「想定利回り5%」という数字だけで判断してはいけません。実際には、申込手数料や運用期間、早期償還リスクなどを考慮したネットIRR(内部収益率)で判断すべきです。

ネットIRRは、すべてのキャッシュフローを時間軸で割り引いた実質的な利回りです。手数料が高ければネットIRRは低下しますし、早期償還があれば想定と異なる結果になります。複数のシナリオを想定して判断しましょう。

3. 物件KPI(LTV・稼働率・DSCR)の見方

不動産投資では、物件の健全性を示すKPI(重要業績評価指標)を理解しておくことが重要です。

- LTV(Loan to Value): 物件価値に対する借入比率。例えば、物件価値が1億円で借入が5,000万円ならLTVは50%。低いほど財務的に安全です。

- 稼働率:テナントの入居率。100%が理想ですが、90%以上あれば健全と言えます。

- DSCR(Debt Service Coverage Ratio): 借入返済能力を示す指標。1.0以上あれば、賃料収入で借入返済が可能な状態です。

これらの数値は、ファンド詳細ページに記載されていることが多いため、投資前に必ず確認しましょう。

分散投資の重要性(期間・アセット・地域の三層分散)

「卵を一つのカゴに盛るな」という格言通り、分散投資はリスク管理の基本です。ALTERNAで分散投資を実践する際は、以下の3つの軸を意識しましょう。

- 期間分散:運用期間が異なるファンドに投資し、資金の回収時期をずらす

- アセット分散:ホテル、レジデンス、商業施設など異なる種類の物件に投資

- 地域分散:東京、大阪、福岡など異なる地域の物件に投資

これにより、特定の物件や地域のリスクに集中することを避けられます。

5. 二次流通は「保険」として考える資金計画術

ALTERNAには年2回の二次流通市場がありますが、買い手がつかなければ売却できません。したがって、二次流通を「いつでも使える出口」と考えるのは危険です。

あくまで「万が一の保険」として捉え、基本的には運用期間満了まで保有する前提で投資計画を立てましょう。資金計画に余裕を持たせることが、失敗しないための鍵です。

ALTERNAのキャンペーン・特典情報【最新版】

ALTERNAでは、定期的に投資家向けのキャンペーンや特典が実施されています。お得に投資を始めたいなら、これらの情報をチェックしておきましょう。

現在実施中の友達招待キャンペーン詳細

ALTERNAでは、友達招待キャンペーンが実施されることがあります。既存の投資家が新規ユーザーを紹介すると、紹介者と被紹介者の両方に特典が付与される仕組みです。

特典内容は時期によって異なりますが、ポイントやギフト券、投資額の一部キャッシュバックなどが一般的です。公式サイトやメールマガジンで最新情報を確認しましょう。

過去の購入特典事例(宿泊券・商品券など)

過去には、ファンドへの投資額に応じて以下のような特典が提供された事例があります。

- ホテル物件への投資:対象ホテルの宿泊券や割引クーポン

- 商業施設への投資:テナント店舗で使える商品券

- レジデンス物件への投資:ギフトカードやポイント付与

これらの特典は、金銭的なリターンに加えて実体験としての価値も提供してくれます。投資判断の際に、特典の有無も考慮材料の一つとなるでしょう。

お得に始めるタイミングと注意点

キャンペーンは期間限定で実施されることが多いため、公式サイトやSNSを定期的にチェックしておくことをおすすめします。

ただし、特典目当てだけで投資判断をしてはいけません。あくまでファンドの内容や物件の質を最優先し、特典は「おまけ」として捉えるべきです。本末転倒にならないよう注意しましょう。

まとめ

ここまでALTERNAの口コミ・評判、メリット・デメリット、実績、始め方などを詳しく解説してきました。

三井物産グループという信頼性の高い運営基盤と、デジタル証券による透明性の高い仕組みは、不動産投資に興味があるあなたにとって魅力的な選択肢となり得ます。

しかし、手数料の高さや長期の資金拘束、流動性の限定といったデメリットも無視できません。投資判断は、あなた自身の資金状況、投資目的、リスク許容度を総合的に考慮して行うべきです。

最後に、よくある質問をまとめておきます。これらを参考に、あなたの疑問を解消してください。

ALTERNAのよくある質問(Q&A)

ここでは、ALTERNAに関してよく寄せられる質問とその回答をまとめています。

Q1:元本割れのリスクはどのくらいありますか?

ALTERNAは銀行預金ではないため、元本保証はありません。現時点では元本割れの実績はゼロですが、不動産市況の悪化、テナント退去、災害などのリスクがあれば、元本割れの可能性もゼロではありません。

対策としては、余裕資金での投資と分散投資が基本です。全資産をALTERNAに集中させるのではなく、ポートフォリオの一部として位置づけることが重要です。

Q2:確定申告は必要ですか?特定口座は使えますか?

ALTERNAの分配金は申告分離課税の対象となり、原則として確定申告が必要です。ただし、特定口座のような源泉徴収の仕組みはないため、投資家自身で確定申告を行う必要があります。

確定申告時には、ALTERNAから発行される「年間取引報告書」を使って申告します。不安な場合は、税理士に相談することをおすすめします。

Q3:途中で売却・解約はできますか?

原則として、運用期間中の途中解約はできません。ただし、年2回の二次流通市場が設けられており、条件付きで売却できる機会があります。

ただし、買い手が見つからなければ売却は成立しないため、流動性は限定的です。投資前に、運用期間満了まで資金を拘束されても問題ないか、しっかり確認しておきましょう。

Q4:分配金はいつ、どのように受け取れますか?

ファンドごとに分配スケジュールは異なりますが、多くの場合、年1~2回の頻度で分配金が支払われます。

分配金は、登録した銀行口座に自動的に振り込まれます。分配金の受取時には、メールで通知が届くため、マイページから明細を確認できます。

Q5:REITや不動産クラウドファンディングとどう使い分けるべき?

流動性を重視するならREIT、安定性と透明性を重視するならALTERNA、高利回りと短期運用を狙うなら不動産クラウドファンディングという使い分けが考えられます。

また、税制面では高所得者ほどALTERNAが有利です。あなたの投資目的や資金状況に応じて、複数のサービスを組み合わせることで、リスク分散とリターンの最適化が図れます。

Q6:抽選に当選しやすくするコツはありますか?

残念ながら、抽選当選の確実なコツは公開されていません。一部では「申込額を増やすと当選確率が上がる」との噂もありますが、公式には明言されていません。

抽選倍率はファンドによって異なり、人気物件ほど倍率が高くなります。複数のファンドに申し込むことで、当選機会を増やすのが現実的な対策でしょう。

Q7:「オルタナバンク」との違いは?

「オルタナバンク」は、SAMURAI証券が運営するソーシャルレンディングサービスであり、ALTERNAとは全く別のサービスです。名前が似ているため混同されがちですが、運営会社も投資の仕組みも異なります。

ALTERNAは三井物産グループのデジタル証券サービスであり、オルタナバンクとは無関係です。投資する際は、必ず運営会社と仕組みを確認してください。

メリット:

- ローン不要で少額から不動産投資が可能:まとまった資金や借入なしで、スマホから手軽に始められる。

- 三井物産グループの信頼性:大手総合商社グループが運営するデジタル証券プラットフォームで安心。

- 申告分離課税で税制メリット:株式投資と同じ税制が適用され、損益通算も可能。

- ブロックチェーン技術による低コスト運用:デジタル化で運用コストを抑え、効率的な資産運用を実現。

- 安定資産でリスク分散:不動産やインフラなど実物資産が裏付けで、株式市場とは異なる分散投資先として有効。

デメリット:

- 流動性が限定的:株式のようにいつでも自由に売買できるわけではなく、換金性に制約がある。

- 新しい投資商品のため実績が少ない:デジタル証券は比較的新しい分野で、長期的な運用実績がまだ限られている。