不動産投資会社を選ぶとき、あなたは何を基準にしていますか?近年、JPリターンズという社名がSNSや口コミサイトで頻繁に目にするようになりました。

入居率99.96%、家賃滞納率0%という驚異的な数字を誇る一方で、「営業電話がしつこい」「購入圧力が強い」といったネガティブな声もちらほら耳にします。

不動産投資は数千万円規模の大きな意思決定です。会社選びを誤れば、管理体制の不備や想定外のトラブルで収益計画が崩壊するリスクさえあります。

だからこそ、表面的な数字だけでなく、実際の利用者の声や会社の実態を多角的に検証することが不可欠です。

本記事では、JPリターンズの企業概要から実績、取り扱い物件の特徴、そして気になる口コミの実情など、あなたが投資判断に必要な情報を包括的に提供します。

感情的な批判や盲目的な賛美ではなく、事実に基づいた冷静な分析を通じて、この会社があなたの投資目的に適しているかを見極める材料をお届けします。

目次

- 1 JPリターンズとは?会社の基本情報と実績を解説

- 2 【驚きの高評価】JPリターンズの良い口コミ・評判まとめ

- 3 JPリターンズの悪い口コミ・評判を徹底分析

- 4 現役投資家が語る!JPリターンズの7つのメリット

- 5 JPリターンズの5つのデメリットとリスク

- 6 他の不動産投資会社との決定的な違い

- 7 【完全ガイド】JPリターンズで投資を始める4つのステップ

- 8 【2025年最新】JPリターンズのお得なキャンペーン情報

- 9 まとめ

- 10 リターンズに関するよくある質問(Q&A)

JPリターンズとは?会社の基本情報と実績を解説

投資先を選ぶ際、企業の基礎的な情報と実績の検証は欠かせません。ここではJPリターンズの会社概要、歴史、そして取り扱い物件の特性を詳細に分析します。

J.P.Returns株式会社の企業概要

J.P.Returns株式会社は、都心中古マンションに特化した不動産投資会社として、明確なポジショニングを確立しています。新築や地方物件に手を広げず、限定されたセグメントに経営資源を集中する戦略が特徴です。

会社設立年と資本金

同社は2002年に設立されました。2025年現在で23年の事業実績を持ち、不動産投資市場の好況期も調整期も経験してきた企業です。資本金は1億円と公式に発表されており、中小企業としては一定の財務基盤を備えています。

資本金の規模は直接的な信用力の指標ではありませんが、20年以上にわたって事業を継続し、管理戸数を拡大してきた事実は、経営の安定性と市場からの支持を示唆しています。設立当初から一貫して中古マンション投資に特化してきた点も、専門性の高さを裏付けます。

事業内容と業界での位置づけ

JPリターンズの主力事業は、都心中古マンションの販売と賃貸管理です。新築分譲や大規模開発には参入せず、既存物件の仲介・売買と、購入後の一貫した管理サービスに注力しています。

この事業モデルには明確な強みがあります。自社で物件を仕入れて販売するため仲介手数料が不要になり、投資家の初期コストを抑えられます。

また、販売後も自社で管理することで、オーナーとの長期的な関係を構築し、入居者対応や物件メンテナンスの質を一貫してコントロールできます。

業界内では「都心×中古×区分マンション」という明確なニッチに特化した専門業者として認識されています。大手総合デベロッパーとは異なる、特定領域でのプロフェッショナルという立ち位置です。

本社所在地とアクセス

| 項目 | 内容 |

|---|---|

| 社名 | J.P.RETURNS株式会社 |

| 所在地(本社) | 〒100-6923 東京都千代田区丸の内2-6-1 丸の内パークビルディング 23階 |

| 電話番号(資産形成・投資相談) | 0120-147-104(受付時間 10:00~22:00) |

| 電話番号(管理入居者専用窓口) | 0800-080-3862(24時間・365日対応) |

| アクセス | JR「東京」駅 丸の内南口より徒歩5分/JR「有楽町」駅 国際フォーラム口より徒歩5分/東京メトロ丸ノ内線「東京」駅 地下道直結 徒歩3分/東京メトロ千代田線「二重橋前〈丸の内〉」駅 3番出口 徒歩3分 |

本社は東京都内に構えています。都心立地は単なる見栄えの問題ではなく、取り扱い物件の大半が東京23区内であることを考えると、物件視察・管理・顧客対応の効率性において合理的な選択です。

東京に本社を置くことで、市場動向のリアルタイム把握、物件情報の迅速な収集、緊急時の即座な対応が可能になります。投資家にとっても、対面相談や物件内見の際にアクセスしやすい環境が整っています。

創業から20年以上の歴史が物語る信頼性

企業の信頼性は、言葉ではなく数字と実績で測るべきです。JPリターンズが20年以上市場で生き残り、規模を拡大してきた背景には、具体的な運営品質があります。

管理戸数5,657件の実績(2025年3月時点)

2025年3月時点で管理戸数5,657件という数字は、都心中古マンション専門業者としては相当な規模です。この数は単に「多くの物件を扱っている」というだけでなく、多数の投資家が購入後も同社に管理を任せ続けていることを意味します。

管理戸数の拡大は、顧客満足度の高さと継続率の裏付けです。もし管理品質が低ければ、オーナーは他社に管理を移管します。

5,657件という数字が維持されているということは、日常的な入居者対応、トラブル処理、収益報告などが一定水準以上で機能している証拠といえるでしょう。

入居率99.96%を維持する理由

入居率99.96%という数値は、不動産投資において最も重要な指標の一つです。空室は即座に収益の減少を意味し、ローン返済計画に直結します。この高水準を維持できる理由は複合的です。

まず、物件選定の段階で「都心・駅近・築浅」という賃貸需要の高い条件に絞り込んでいます。東京都心部は人口流入が続いており、通勤利便性の高い駅近物件は常に一定の需要があります。

次に、入居者募集の体制とスピードです。空室が発生した際、いかに早く次の入居者を見つけられるかが入居率を左右します。自社管理体制により、募集から契約までのプロセスを迅速に進められる点も寄与しているでしょう。

さらに、適切な家賃設定と物件メンテナンスも重要です。市場相場を無視した高家賃設定では空室リスクが高まりますが、逆に低すぎれば収益性が損なわれます。このバランスを保ちながら99.96%を維持している点は、市場理解と運営ノウハウの高さを示しています。

家賃滞納率0%の驚異的な数字

家賃滞納率0%は、入居率以上に注目すべき数字かもしれません。通常、どれほど優良な物件でも一定割合の滞納リスクは存在します。それがゼロということは、入居者審査の厳格さと家賃保証システムの充実度を物語っています。

JPリターンズは独自の家賃保証システムを導入しており、万が一入居者が滞納した場合でも、オーナーへの家賃支払いは保証されます。

この仕組みにより、投資家は滞納リスクを実質的に負わずに済みます。また、入居者選定の段階で信用審査を適切に実施していることも、滞納率ゼロを支える要因です。

この数字は投資家にとって、キャッシュフローの安定性に直結する重要な安心材料です。特にローンを活用して投資する場合、返済計画の確実性が増します。

取り扱い物件の特徴と強み

JPリターンズの物件戦略は明快です。「都心・駅近・中古」という3つの軸に集中し、投資リスクを最小化しながら安定収益を狙える物件を厳選しています。

都心築浅×駅近にこだわる理由

不動産投資において立地は最重要要素です。都心部、特に東京23区内の駅徒歩10分以内という条件にこだわるのは、賃貸需要の持続性を最優先しているからです。

都心は人口流入が続いており、単身者や共働き世帯を中心に利便性の高い立地への需要は堅調です。駅近物件は通勤時間の短縮という明確なメリットがあり、多少家賃が高くても選ばれやすい傾向があります。また、築浅物件は設備の劣化リスクが低く、大規模修繕までの期間が長いため、初期の維持費を抑えられます。

この戦略により、空室リスクと家賃下落リスクの両方を軽減し、長期的な収益安定性を高めています。投資初心者にとっても、わかりやすく納得しやすい物件選定基準です。

中古マンション専門の戦略

新築ではなく中古に特化する戦略には、経済合理性があります。新築物件は「新築プレミアム」により価格が割高になりがちで、購入直後から資産価値が下落するリスクがあります。一方、築浅中古は新築プレミアムが剥落した後の適正価格で購入でき、利回りの面で有利です。

また、中古物件は既に賃貸実績があるため、周辺相場や入居者層のデータが蓄積されています。これにより、収益予測の精度が高まり、投資判断がしやすくなります。新築の場合は想定利回りに頼らざるを得ませんが、中古なら実績ベースで評価できます。

JPリターンズはこの中古市場の特性を熟知し、リノベーション技術も活用しながら、投資対効果の高い物件を提供する戦略を採っています。

3つの物件タイプとその違い

JPリターンズは主に3つのタイプの物件を扱っています。

- 区分所有マンション:最もスタンダードな投資形態です。1戸単位で所有するため、初期投資額を抑えられ、複数物件への分散投資も可能です。管理組合が存在し、共用部分の維持は組合が担うため、オーナーの管理負担は比較的軽い点が特徴です。初心者や少額からスタートしたい投資家に適しています。

- 1棟物件:土地と建物全体を所有する形態です。区分所有と比較して投資額は大きくなりますが、複数戸からの家賃収入が得られ、土地も資産として保有できます。将来的な建て替えや売却時の自由度も高くなります。ある程度の資金力と投資経験がある方向けです。

- リノベーション済み物件:築年数が経過した物件を全面改修し、内装・設備を一新した物件です。外観は古くても室内は新築同様の仕様になっており、相場より高めの家賃設定が可能です。購入価格は抑えつつ、高利回りを狙える点が魅力です。ただし、建物全体の老朽化リスクは残るため、管理体制と修繕計画の確認が重要になります。

これら3タイプを揃えることで、投資家の資金規模・リスク許容度・収益目標に応じた選択肢を提供しています。

【驚きの高評価】JPリターンズの良い口コミ・評判まとめ

JPリターンズに対する利用者からの評価は、業界内でも際立って高い水準にあります。単なる表面的な満足度だけでなく、具体的なサービス内容や対応品質に対する詳細な評価が多数寄せられており、これらの口コミは同社の実力を物語る重要な証拠となっています。

不動産投資という専門性の高い分野において、利用者が何に価値を感じ、どのような点を評価しているのかを知ることは、あなた自身の投資判断において極めて重要です。ここでは、実際の口コミを基に、JPリターンズが高く評価される理由を徹底的に分析します。

1. 担当者の質の高さを評価する声

不動産投資会社を選ぶ際、担当者の質は最も重要な判断基準のひとつです。JPリターンズの担当者に対する評価は特に高く、多くの利用者が対応の質の高さを強調しています。

これは単なる営業力だけではなく、専門知識、コミュニケーション能力、そして顧客本位の姿勢が総合的に評価されている結果です。

担当者との信頼関係が築けるかどうかは、長期にわたる不動産投資の成否を左右します。あなたが疑問や不安を持ったとき、的確なアドバイスを提供し、誠実に対応してくれるパートナーの存在は何よりも心強いものです。

「丁寧な説明で安心できた」という口コミ

JPリターンズの担当者に関する口コミで最も頻繁に見られるのが、「説明が丁寧でわかりやすい」という評価です。

不動産投資には専門用語が多く、初心者にとっては理解しづらい概念も少なくありません。しかし、JPリターンズの担当者は専門用語を噛み砕いて説明し、初心者でも安心して相談できる環境を整えていると評価されています。

具体的には、「丁寧な説明で不安が解消できた」「些細な質問にも即座に回答してくれて信頼できる」という声が多数寄せられています。

これらの口コミから、同社の担当者が顧客の理解度に合わせた柔軟なコミュニケーションを取っていることがわかります。

不動産投資では、理解が不十分なまま契約を進めることは大きなリスクを伴います。あなたが納得するまで丁寧に説明してくれる担当者の存在は、安心して投資判断を下すための基盤となるでしょう。

専門知識の豊富さへの信頼

担当者の対応が丁寧であることに加えて、専門知識の豊富さも高く評価されています。市場動向やエリアの将来性などに関する深い知識と的確なアドバイスが役立ったという評価が多く見られます。

特に注目すべきは、リスクもきちんと提示し、包み隠さず実情を説明してもらえた点が高く評価されている点です。不動産投資にはメリットだけでなくリスクも存在します。

良い側面だけを強調するのではなく、潜在的なリスクや注意点も正直に伝える姿勢は、真にプロフェッショナルな担当者の証と言えます。

あなたが投資判断を行う際、バランスの取れた情報提供を受けることは非常に重要です。JPリターンズの担当者は、豊富な専門知識を基に、現実的で実行可能なアドバイスを提供していると評価されています。

押し売りしない誠実な姿勢

不動産投資会社に対する懸念のひとつが、「強引な営業」です。しかし、JPリターンズに関する口コミでは、「強引な営業がなく、押し売り感が少ない」という声が多く寄せられています。

具体的には、「希望や条件を丁寧に聞き、急かされることがないので納得して契約できた」と安心感を得ている利用者が多いです。

この姿勢は、短期的な成約を優先するのではなく、顧客との長期的な信頼関係を重視する企業姿勢の表れと言えます。

あなたが不動産投資を検討する際、自分のペースで情報を吟味し、納得した上で決断できる環境は極めて重要です。

JPリターンズの担当者は、顧客の意思決定を尊重し、無理に契約を迫ることなく、適切なタイミングでサポートを提供していると評価されています。

2. 物件品質への満足度が高い理由

不動産投資において、物件の質は収益性と資産価値を直接左右する最も重要な要素です。JPリターンズが提供する物件に対する満足度は非常に高く、その理由は同社の明確な物件選定基準にあります。

物件選びは不動産投資の成否を決定づける要因です。立地、築年数、管理状態、将来性など、多角的な視点から物件を評価し、質の高い選択肢を提示できる企業の存在は、あなたの投資成功確率を大きく高めます。

都心5区の希少性高い物件への評価

JPリターンズの物件に対する評価で特に目立つのが、「都心5区など希少性の高い物件を紹介してくれる」という声です。

東京都心の千代田区、中央区、港区、新宿区、渋谷区は、需要が安定しており、空室リスクが低いエリアとして知られています。

これらのエリアの物件は供給が限られており、入手が困難な場合も少なくありません。JPリターンズが独自のネットワークを活用し、良質な物件を選べる環境を提供している点は、「良質な物件を選べて満足」との意見につながっています。

あなたが長期的に安定した収益を目指すのであれば、立地の希少性は重要な判断基準となります。都心5区の物件は、市況の変動に強く、将来的な資産価値の維持が期待できるため、投資対象として高い魅力を持っています。

立地の良さに対する肯定的な意見

JPリターンズが扱う物件の特徴として、駅近・都心の中古マンションにこだわっている点が挙げられます。この方針に対して、「資産価値が高い」「安定した家賃収入が期待できる」という肯定的な評価が多く寄せられています。

立地の良さは、入居者の確保しやすさに直結します。駅から近く、生活利便性の高いエリアの物件は、常に一定の需要があり、空室期間を最小限に抑えることが可能です。また、将来的に売却を検討する際にも、立地の良さは大きなアドバンテージとなります。

あなたが不動産投資で成功するためには、物件選びにおいて立地を最優先に考えることが不可欠です。JPリターンズの物件選定基準は、この原則を徹底しており、それが高い満足度につながっていると考えられます。

資産価値の高さへの期待感

将来的な資産価値を重視する投資家の間でも、JPリターンズの物件は高く評価されています。「収益性や将来の売却時も安心できそう」といった期待が寄せられており、これは同社が提供する物件の質の高さを裏付けるものです。

不動産投資は長期的な視点が必要です。購入時の価格や利回りだけでなく、10年後、20年後の資産価値がどうなっているかを見極める力が求められます。

JPリターンズが扱う都心部の優良物件は、時間の経過に対する耐性が高く、資産価値の維持・向上が期待できると評価されています。

あなたが将来のライフプランや相続対策まで視野に入れた投資を考えているなら、資産価値の高い物件を選ぶことは極めて重要です。JPリターンズの物件は、この観点からも多くの投資家に支持されています。

3. サポート体制への感謝の声

不動産投資は物件を購入して終わりではありません。むしろ、購入後の管理・運用が投資成果を左右します。JPリターンズのサポート体制に対する評価は非常に高く、多くの利用者が充実したサービスに満足しています。

特に不動産投資初心者にとって、購入後のサポートは安心して投資を継続するための重要な要素です。あなたが本業を持ちながら不動産投資を行う場合、専門的なサポートを受けられる体制は必須と言えるでしょう。

ワンストップサービスの利便性

JPリターンズの大きな強みのひとつが、相談から購入・運用までトータルサポートを提供するワンストップサービスです。

このサービスに満足しているユーザーが多く、「窓口がひとつで済むので安心」「複数の業者とやり取りする手間が省ける」といった声が寄せられています。

不動産投資には、物件選定、融資手続き、契約、管理会社の選定、確定申告など、多岐にわたる業務が発生します。

これらを個別に対応すると、時間と労力が大きくかかります。ワンストップサービスは、これらの手間を大幅に軽減し、あなたが本業に集中しながら効率的に投資を進めることを可能にします。

JPリターンズのワンストップサービスは、単に業務を代行するだけでなく、各段階で専門的なアドバイスを提供し、最適な選択をサポートする点が高く評価されています。

購入後のフォロー体制への満足

物件購入後のアフターフォローや相談への対応が丁寧であるという意見も多く見られます。初心者でも安心して始められる点が特に評価されており、「困ったときにすぐ相談できる」「定期的に状況を報告してくれる」といった具体的な口コミがあります。

不動産投資では、予期せぬトラブルや疑問が生じることがあります。そのような時に、迅速かつ的確に対応してくれるパートナーの存在は非常に心強いものです。

JPリターンズの購入後フォロー体制は、利用者が安心して投資を継続できる環境を提供していると評価されています。

あなたが初めて不動産投資に取り組む場合、購入後のサポート体制の充実度は、投資会社を選ぶ際の重要な判断基準となります。JPリターンズは、この点において高い水準のサービスを提供していると言えるでしょう。

長期的なパートナーシップへの信頼

JPリターンズは、長期での信頼関係を大切にしてくれる会社として、継続的なサポートを期待する声も多く寄せられています。不動産投資は数年で終わるものではなく、数十年にわたる長期的な取り組みです。

その間、市場環境は変化し、あなたのライフステージも変わっていきます。長期にわたって信頼できるパートナーがいることは、状況に応じた適切な判断を下す上で非常に重要です。JPリターンズは、単発の取引ではなく、長期的な関係構築を重視する企業姿勢が評価されています。

あなたが不動産投資を通じて資産形成を目指すなら、目先の利益だけでなく、長期的な視点でサポートしてくれるパートナーを選ぶことが成功への近道です。JPリターンズの姿勢は、この点において多くの投資家から信頼を得ています。

4. 友人・知人からの紹介が多い理由

サービスの質を測る上で、最も信頼できる指標のひとつが「紹介率」です。JPリターンズは、友人・知人からの紹介による利用者が多いことで知られており、これは同社のサービス品質の高さを示す重要な証拠となっています。

紹介という行為は、紹介者が自身の信用をかけて行うものです。満足度が低いサービスを友人に勧めることは、自身の評判を損なうリスクを伴います。

逆に、紹介が多いということは、実際の利用者が高い満足度を得ており、自信を持って他者に勧められる品質であることを意味します。

実体験に基づく推薦の価値

JPリターンズの利用者の中には、実際の体験から紹介する人が多く、「知り合いから勧められた」「信頼できるから紹介したい」という声が多いのが特徴です。

これらの口コミは、広告や宣伝とは異なり、実際の利用体験に基づく生の声であり、信頼性が非常に高いと言えます。

実体験に基づく推薦は、具体的なエピソードや詳細な情報を含むことが多く、あなたが判断する際の有益な情報源となります。

「担当者の○○さんが親身になってくれた」「○○エリアの物件を紹介してもらって満足している」といった具体的な情報は、公式情報だけでは得られない貴重な洞察を提供します。

JPリターンズが多くの紹介を獲得している事実は、実際の利用者が同社のサービスに高い価値を見出している証拠であり、あなたが同社を検討する際の重要な判断材料となるでしょう。

紹介者が多いことの意味

利用者の満足度が高いからこそ紹介されているという点は、信頼の証として捉えられています。紹介は、最も強力なマーケティング手法のひとつですが、それは企業が意図的に作り出せるものではありません。真に優れたサービスを提供し続けた結果として、自然発生的に生まれるものです。

JPリターンズの紹介率の高さは、同社が一貫して高品質なサービスを提供し続けている証拠と言えます。一時的な満足ではなく、長期にわたって信頼を維持している企業だからこそ、紹介という形で評価されているのです。

あなたが不動産投資会社を選ぶ際、紹介率の高さは重要な判断基準となります。多くの人が自信を持って勧める企業は、それだけの実績と信頼性を持っていると考えるのが自然です。

満足度の高さを示す指標

高いリピート率と紹介の多さが、サービス満足度の高さを物語っています。これらの指標は、広告や宣伝では決して作り出せない、真の顧客満足度を示すものです。

リピート率が高いということは、一度利用した顧客が再度同じ企業を選んでいるということです。これは、最初の取引で十分な満足を得ており、信頼関係が構築されている証拠です。また、紹介が多いということは、その満足度が他者にも勧めたいレベルに達していることを意味します。

JPリターンズは、これら両方の指標において高い数値を示しており、サービス品質の高さが客観的に証明されていると言えます。あなたが投資会社を選ぶ際、このような具体的な指標に注目することで、より確実な判断が可能になります。

不動産投資は人生における重要な決断です。多くの実際の利用者が満足し、友人に勧めている企業を選ぶことは、成功への確実な一歩となるでしょう。

JPリターンズの高い評価は、同社が提供する総合的なサービス品質の証明であり、あなたの投資パートナーとして検討するに値する企業と言えます。

JPリターンズの悪い口コミ・評判を徹底分析

JPリターンズに対する悪評の実態を理解するためには、具体的な指摘内容とその背景を体系的に整理する必要があります。

ここでは、実際に寄せられた口コミを営業対応・物件・取引条件・情報拡散の4つの観点から詳細に検証します。

1. 営業対応に関するネガティブな声

営業対応に関する不満は、JPリターンズの悪評の中でも特に目立つ領域です。不動産投資という高額商品を扱う業界特有の営業スタイルが、一部の顧客に強いストレスを与えている実態が浮かび上がります。

「電話がしつこい」という口コミの真相

「営業電話がしつこい」「不要と伝えても何度も連絡が来る」という指摘は、JPリターンズに関する悪い口コミの中で最も頻繁に言及される内容です。

資料請求やセミナー参加後に繰り返し連絡が来るケースや、明確に断ったにも関わらず別の担当者から再度アプローチされる事例が報告されています。

特に「忙しいと伝えても長時間説明される」との声は、営業担当者が成約を重視するあまり、顧客の時間的制約や心理的負担への配慮が不足していることを示唆しています。

不動産投資は情報提供が不可欠な商品特性を持ちますが、顧客の意向を尊重しない一方的なコミュニケーションは、信頼関係の構築を阻害する要因となります。

あなたがこうした営業アプローチに直面した場合、明確に「検討の意思がない」ことを文書で通知し、連絡停止を要請する権利があります。適切な企業であれば、こうした意思表示を尊重するはずです。

高圧的な営業スタイルへの不満

一部の口コミでは「高圧的に物件購入を勧められた」という指摘も見られます。具体的には、投資判断を急がせる発言や、他の投資手段を否定的に評価する説明、購入を前提とした話の進め方などが該当します。

不動産投資は長期的な資産形成戦略の一環であり、短期的な判断で決定すべきものではありません。営業担当者が「今決めないと物件がなくなる」といった緊急性を過度に強調する場合、それは顧客の利益よりも成約を優先している可能性があります。

プロフェッショナルな投資判断においては、複数の選択肢を比較検討し、自身のリスク許容度と投資目的に照らして慎重に決定することが不可欠です。高圧的な営業スタイルに屈することなく、十分な検討期間を確保してください。

フォロー体制に対する批判

アフターフォロー体制については、営業対応ほど多数の悪評は見られないものの、一部で「購入後のフォローが十分でない」と感じた事例が報告されています。具体的には、物件管理に関する相談への対応が遅い、担当者の変更後に引き継ぎが不十分といった指摘です。

不動産投資において、購入後の管理体制は収益性を維持する上で極めて重要な要素です。賃貸管理の品質、空室時の対応スピード、修繕計画の提案など、長期的なサポート体制の実効性を契約前に確認しておく必要があります。

あなたが契約を検討する際は、管理委託契約の内容、担当者の連絡体制、トラブル時の対応フローを具体的に確認し、文書化された保証内容を精査してください。

2. 物件に関する不満の声

営業対応と並んで重要なのが、提供される物件そのものに対する評価です。JPリターンズの物件戦略に起因する構造的な特性が、一部の投資家にとって不満要因となっています。

内見できないオーナーチェンジ物件への懸念

「一部下見できない物件がある」という指摘は、すでに入居者が存在するオーナーチェンジ物件を多く扱うJPリターンズの事業特性に起因します。

オーナーチェンジ物件は、既存の賃貸契約と入居者をそのまま引き継ぐため、原則として物件内部の内見が困難です。

この制約は、不動産投資において重要なデューデリジェンス(資産査定)の一部を制限することを意味します。室内の劣化状況、設備の老朽化度合い、実際の居住環境などを直接確認できないリスクは、投資判断の不確実性を高めます。

ただし、オーナーチェンジ物件には購入直後から安定した賃料収入が得られるという明確な利点もあります。あなたがこうした物件を検討する際は、建物診断報告書(インスペクション)の有無、過去の修繕履歴、現在の入居者の契約条件などの代替情報を徹底的に確認することで、内見不可によるリスクを一定程度軽減できます。

価格が高いという指摘の実態

「物件価格が高い」との指摘も散見されますが、この評価は相対的な価値判断に依存します。JPリターンズが主に扱う東京都心部の中古マンションは、立地の優位性と需要の安定性から、地方物件や郊外物件と比較して必然的に価格帯が高くなります。

重要なのは、価格の絶対額ではなく、投資収益率(ROI)と総合的なリスク・リターンのバランスです。都心物件は初期投資額が大きい一方で、空室リスクが低く、資産価値の下落リスクも相対的に小さい傾向があります。

あなたが価格の妥当性を評価する際は、同一エリア・同一条件の競合物件と比較し、想定利回り、築年数、駅距離、建物管理状態などを総合的に勘案して判断してください。

表面利回りだけでなく、実質利回り(NOI利回り)や内部収益率(IRR)など、より精緻な収益性指標を用いることが不可欠です。

物件提案数が少ないという意見

「提案される物件が少なく、選択肢の幅が狭い」という指摘は、JPリターンズの物件選定基準の厳格さを反映しています。同社は東京都心部の築浅中古マンションに特化しているため、取扱物件数は必然的に限定されます。

この戦略は、品質重視の投資家には利点となる一方、多様な選択肢から比較検討したい投資家には不満要因となります。

特に、複数の物件タイプ(新築・中古、都心・地方、マンション・一棟物件など)を比較したい場合、JPリターンズだけでは十分な選択肢が得られない可能性があります。

あなたが投資戦略を策定する際は、まず自身の投資方針(リスク許容度、目標利回り、投資期間、エリア選好など)を明確化し、それに合致する物件タイプを扱う複数の会社を並行して検討することが賢明です。

3. 取引条件への不安の声

物件そのものの特性に加えて、投資条件や運用面での構造的なリスクに対する懸念も報告されています。

長期保有で利益が減少するリスク

中古・都心物件を中心に扱うJPリターンズの戦略では、築年数が経過するにつれて家賃下落リスクや維持コスト増加による収益減少への不安を持つ投資家が存在します。

確かに、経年劣化に伴う家賃低下は避けられない現実です。特に、購入時点で既に築10年以上経過している物件の場合、さらに10〜20年後には大規模修繕の必要性が高まり、修繕積立金の値上がりや臨時負担が発生するリスクがあります。

ただし、都心部の優良立地物件は、築年数が経過しても需要が安定しており、適切なメンテナンスを実施すれば家賃下落率を最小限に抑えることが可能です。

あなたが長期保有を前提とする場合、購入時点での築年数、建物の管理状態、修繕計画の妥当性、周辺エリアの再開発計画などを総合的に評価し、30年程度の長期シミュレーションを行うことが不可欠です。

地方物件がないデメリット

JPリターンズの投資対象は主に東京都心部に集中しており、地方都市の物件取扱いはほぼありません。この地域集中戦略は、ポートフォリオ分散の観点からはデメリットとなります。

地域分散は、特定エリアの経済停滞や災害リスクを軽減する重要なリスクマネジメント手法です。首都直下地震などの大規模災害リスクを考慮すれば、投資物件を複数の地域に分散させることは合理的な戦略です。

あなたがリスク分散を重視する場合、JPリターンズの都心物件に加えて、大阪・名古屋・福岡などの主要地方都市の物件を扱う別の事業者との併用を検討すべきです。

ただし、地方物件は利回りが高い一方で、空室リスクや資産価値下落リスクも高い傾向があることを認識してください。

新築物件を扱わない理由への疑問

新築物件を希望する投資家からは「なぜ中古中心なのか」という疑問が提起されます。JPリターンズが都心中古物件に特化しているのは、明確な投資戦略に基づくものです。

新築物件は、購入時点で「新築プレミアム」と呼ばれる価格上乗せが含まれており、購入直後から市場価値が10〜20%程度下落するケースが一般的です。また、実際の賃料水準が想定を下回ることも少なくありません。

対照的に、築浅中古物件は新築プレミアムが剥落した後の適正価格で購入できるため、投資効率が高いというメリットがあります。

あなたが新築と中古を比較検討する際は、表面的な利回りだけでなく、購入時点での市場価格と適正価格の乖離、将来的な資産価値の推移予測を精緻に分析してください。

4. 悪評が広がる背景を冷静に分析

JPリターンズに関する悪評が広がる背景には、実際のサービス品質の問題だけでなく、情報環境やビジネス競争に起因する要因も存在します。

競合他社による情報操作の可能性

一部の分析では、競合他社がネガティブな口コミを意図的に拡散している可能性が指摘されています。不動産投資業界は競争が激しく、潜在顧客の獲得をめぐって各社が激しく競合しています。

こうした環境下では、競合企業の評判を低下させることで相対的な優位性を確保しようとする動機が生じます。匿名性の高いインターネット上の口コミサイトやSNSでは、実体験に基づかない虚偽情報や誇張された批判が拡散されるリスクがあります。

あなたが口コミ情報を評価する際は、情報源の信頼性、投稿者の実体験の有無、具体的な事実関係の記述があるかどうかを慎重に確認してください。一般論や感情的な表現だけで構成された口コミは、信頼性が低いと判断すべきです。

検索ワードに「悪評」が出る理由

「JPリターンズ 悪評」「JPリターンズ やばい」といったネガティブな検索ワードがサジェスト機能で表示されるのは、必ずしも実際の悪評の多さを反映しているわけではありません。

検索エンジンのサジェスト機能は、検索ボリュームに基づいてキーワードを提案します。不動産投資という高額で長期的な投資判断を行う際、多くの人がリスク情報を優先的に調査するため、ネガティブなキーワードが検索される傾向があります。これは、JPリターンズに限らず、不動産投資会社全般に共通する現象です。

さらに、一部のアフィリエイトサイトや比較サイトでは、意図的にネガティブなキーワードをタイトルに含めることで検索流入を増やし、最終的に別の会社への誘導を図る手法が用いられています。あなたが情報を収集する際は、記事の目的と結論への誘導パターンを見極める必要があります。

ネガティブ情報との正しい向き合い方

悪評やネガティブな意見は、リスク管理の観点から重要な情報源ですが、それだけで投資判断を下すことは適切ではありません。

重要なのは、批判の内容が事実に基づいているか、その問題があなたの投資方針にどの程度影響するか、代替手段と比較して総合的にどう評価されるかという多角的な分析です。

具体的には、以下のアプローチが有効です。

- 複数の情報源から口コミを収集し、共通して指摘される問題点を特定します。

- その問題がビジネスモデル上の構造的特性なのか、改善可能な運用上の課題なのかを区別します。

- 実際に担当者と面談し、懸念事項を直接質問して対応を確認します。

- 複数の不動産投資会社を比較し、相対的な評価を行います。

あなたがプロフェッショナルな投資判断を行うためには、ネガティブ情報を適切に重み付けしつつ、自身の投資目的と照らし合わせて総合的に評価する姿勢が不可欠です。

悪評を過度に恐れることも、逆に無視することも、いずれも適切な投資判断を阻害します。冷静かつ客観的な分析こそが、長期的な投資成功への基盤となります。

現役投資家が語る!JPリターンズの7つのメリット

不動産投資において、投資会社の選定は収益性と安定性を左右する重要な判断です。JPリターンズは、東京都心のワンルームマンション投資を中心に、投資家にとって実質的な価値を提供する独自のビジネスモデルを構築しています。

以下では、JPリターンズが他社と差別化される具体的な7つのメリットについて、実務的な観点から詳しく検証していきます。

それぞれのメリットが、あなたの投資戦略にどのような影響を与えるのか、プロフェッショナルな視点で解説します。

メリット①:仲介手数料0円で初期費用を大幅削減

不動産投資における初期費用は、投資効率を左右する重要な要素です。JPリターンズでは、仲介手数料が一切発生しないという明確なコスト優位性があります。この仕組みを理解することで、あなたの投資計画における資金効率が大幅に改善されるでしょう。

売主物件のみ扱う理由

JPリターンズが仲介手数料を不要にできる理由は、同社が自社で売主となる物件のみを取り扱っているビジネスモデルにあります。

一般的な不動産取引では、売主と買主の間に仲介業者が入るため、宅地建物取引業法に基づき仲介手数料(物件価格×3%+6万円+消費税)が発生します。

しかしJPリターンズは、自社が物件を仕入れ、自社が直接販売する売主としての立場を取るため、仲介業者を介在させる必要がありません。この直接取引の構造により、法的に仲介手数料を請求する根拠が存在しないのです。

この仕組みは、あなたにとって単なるコスト削減以上の意味を持ちます。売主と直接取引することで、物件の詳細情報へのアクセスが容易になり、購入後のアフターサポートも一貫した窓口で受けられるという付加価値があります。

一般的な仲介手数料との比較

具体的な数値で比較すると、そのインパクトは明確です。例えば、3,000万円の投資用ワンルームマンションを購入する場合、一般的な仲介会社を通じた取引では以下の仲介手数料が発生します。

- 計算式:(3,000万円×3%+6万円)×1.1(消費税)= 105.6万円

これは決して小さな金額ではありません。投資用不動産の利回りが年5%と仮定した場合、年間収入は150万円程度です。つまり、仲介手数料だけで年間収益の約70%に相当する費用が初期段階で流出することになります。

一方、JPリターンズでは、この105.6万円が丸々削減されます。初期投資額を抑えることで、実質利回りが向上し、投資回収期間の短縮にも寄与します。

特に複数物件を購入する場合、この差は累積的に拡大し、投資ポートフォリオ全体の効率性に大きな影響を与えるでしょう。

数百万円のコスト削減効果

仲介手数料ゼロの効果は、単純な費用削減に留まりません。この削減された資金を、あなたは別の投資機会に振り向けることができます。

例えば、2物件を購入する場合を考えてみましょう。各物件が3,000万円であれば、仲介手数料の総額は約211万円になります。

JPリターンズを利用すれば、この211万円を頭金の増額に充てることで、ローン借入額を減らし、月々の返済負担を軽減することが可能です。

また、初期費用の削減は、キャッシュフローの改善にも直結します。不動産投資では、購入時に登記費用、不動産取得税、ローン手数料など様々な諸費用が発生しますが、仲介手数料が不要になることで、これらの費用を賄うための自己資金を確保しやすくなります。

投資効率の観点から見れば、仲介手数料ゼロは実質的に物件価格の3~4%程度の値引きを受けたのと同等の効果があります。これは、あなたの投資戦略において無視できない優位性となるでしょう。

メリット②:業界最長クラス35年間の家賃保証システム

不動産投資における最大のリスクの一つが空室リスクです。JPリターンズの家賃保証システムは、このリスクを実質的にゼロにする強力な仕組みとして機能します。35年間という業界最長クラスの保証期間は、長期的な投資計画の安定性を担保する重要な要素です。

10年間家賃固定の安心感

JPリターンズが提供する「安心5つ星パック」の中核をなすのが、最初の10年間の家賃固定保証です。通常、サブリース契約では2年ごとに家賃の見直しが行われ、市場環境によっては家賃が減額されるリスクがあります。

しかし、JPリターンズの家賃固定保証では、当初設定された家賃が10年間変更されることはありません。これは、あなたの収支計画が10年間は確実に維持されることを意味します。

投資計画を立てる際、収入の確実性は極めて重要です。変動する収入では、ローン返済計画や税務戦略の策定が困難になります。

10年間の家賃固定により、あなたは長期的な視点で投資判断を行うことができ、キャッシュフロー予測の精度が飛躍的に向上します。

また、この固定期間中に市場家賃が下落したとしても、あなたの収入は保護されます。逆に市場家賃が上昇した場合でも、契約条件によっては増額改定の機会がある場合もあり、投資家にとって有利な構造となっています。

空室リスクを完全カバー

家賃保証システムの本質的な価値は、空室時でも家賃収入が保証される点にあります。JPリターンズは、物件が空室であってもオーナーに対して約定の家賃を支払い続けます。

この仕組みは、サブリース方式によって実現されています。JPリターンズが物件を一括で借り上げ、実際の入居者に転貸する形態を取るため、入居者の有無に関わらず、あなたへの家賃支払い義務が発生します。

空室リスクの完全カバーがもたらす心理的な安心感は、実務的な価値以上に重要です。不動産投資において、「今月は空室で収入がない」という状況は、ローン返済を抱えるオーナーにとって大きなストレスとなります。JPリターンズのシステムでは、このストレスから完全に解放されます。

さらに、空室期間中の募集活動やリフォーム、清掃などの費用もJPリターンズが負担するため、あなたは予期せぬ支出に悩まされることもありません。投資物件から安定したキャッシュフローを得るという本来の目的に集中できる環境が整っています。

安心5つ星パックの内容

「安心5つ星パック」は、家賃保証に加えて、設備補償、原状回復費用の負担軽減、管理サポート、そして賃貸管理代行を含む総合的なサービスパッケージです。

設備補償では、エアコンや給湯器などの設備が故障した際の修理・交換費用をJPリターンズが負担します。

一般的に、設備の故障は突発的に発生し、1回あたり数万円から数十万円の出費となりますが、この補償により予期せぬ支出を回避できます。

原状回復費用についても、通常は入居者退去時にオーナー負担となるクリーニングや軽微な修繕費用が、一定範囲内でカバーされます。これにより、退去のたびに発生するコストが大幅に削減されます。

管理サポートでは、定期的な建物巡回、設備点検、入居者対応などが含まれます。賃貸管理代行と合わせて、あなたは物件管理にかかる時間と労力をほぼゼロにすることができます。

この5つ星パックは、単なる家賃保証を超えた、総合的なリスクヘッジ機能を提供します。不動産投資における主要なリスク要因を包括的にカバーすることで、あなたの投資は極めて安定した収益源となるでしょう。

メリット③:自己資金10万円から始められる少額投資

不動産投資は高額な自己資金が必要というイメージがありますが、JPリターンズでは自己資金10万円から投資をスタートできます。この低い参入障壁は、投資初心者にとって大きなメリットとなります。

低価格高利回り物件の魅力

JPリターンズが取り扱う物件は、東京都心や横浜などの人気エリアに位置する中古ワンルームマンションが中心です。

これらの物件は、新築物件と比較して価格が抑えられている一方で、立地条件の良さから高い賃貸需要を維持しています。

中古物件の利回りは、一般的に新築物件よりも高く設定されます。新築プレミアムが剥落した価格で購入できるため、実質利回りが向上するのです。

例えば、新築物件の表面利回りが3~4%程度である一方、JPリターンズが扱う中古物件では5~6%以上の利回りを実現できる場合があります。

また、中古物件は既に賃貸実績があるため、想定賃料の妥当性を過去のデータで検証できます。新築物件では想定賃料が実際の市場と乖離するリスクがありますが、中古物件ではそのリスクが低減されます。

低価格でありながら高利回りを実現できる物件を厳選することで、JPリターンズはあなたに効率的な投資機会を提供しています。価格と収益性のバランスが取れた物件選定は、投資成功の鍵となります。

フルローン活用の可能性

JPリターンズは複数の金融機関と提携しており、あなたの属性に応じて最適な融資プランを提案します。条件次第では、物件価格の全額をローンでカバーするフルローンの活用も可能です。

フルローンが実現できれば、初期費用として必要なのは登記費用や各種手数料などの諸費用のみとなります。

これらの諸費用は物件価格の7~10%程度が一般的ですが、JPリターンズでは仲介手数料がかからないため、さらに抑えることができます。

例えば、2,500万円の物件を購入する場合、通常であれば諸費用として250万円程度が必要ですが、仲介手数料ゼロにより約170~180万円程度に圧縮できます。

さらに一部の諸費用もローンに組み込める場合があり、結果として自己資金10万円からのスタートが実現します。

ただし、フルローンの活用にあたっては、あなたの年収、勤務先、勤続年数などの属性が審査されます。JPリターンズの提携金融機関は不動産投資ローンに積極的であり、サラリーマンなど安定収入のある方であれば、比較的融資を受けやすい環境が整っています。

投資ハードルの低さ

自己資金10万円から始められるという事実は、不動産投資の心理的ハードルを大きく下げます。「数百万円の貯金がないと不動産投資はできない」という思い込みを持つ方は多いですが、JPリターンズのスキームでは、その常識が覆されます。

少額から始められることで、あなたは実際に不動産投資を経験しながら学ぶことができます。1物件目で運用のノウハウを習得し、キャッシュフローが安定してから2物件目、3物件目と投資を拡大していく戦略が取りやすくなります。

また、投資初期段階でのリスクを最小化できる点も重要です。万が一、投資戦略を変更したい場合でも、自己資金の投入額が少なければ、柔軟な対応が可能です。

さらに、少額投資が可能ということは、資産形成の早期スタートを意味します。時間を味方につけることで、複利効果やローン返済の進行による資産増加を最大化できます。

30代、40代から始めれば、定年退職時には複数物件のローンが完済し、安定した家賃収入を得られる状態を構築できるでしょう。

メリット④:入居率99.96%を支える賃貸管理力

入居率99.96%という数字は、JPリターンズの賃貸管理能力の高さを端的に示しています。この驚異的な入居率を実現する背景には、徹底した管理体制と戦略的な運営ノウハウがあります。

入居者募集から退去まで完全代行

JPリターンズの賃貸管理サービスは、入居者募集、契約手続き、家賃回収、クレーム対応、そして退去立会いまで、賃貸経営のすべてのプロセスを代行します。

入居者募集では、複数の不動産ポータルサイトへの掲載はもちろん、自社ネットワークを活用した効率的な集客を行います。空室が発生した際も、迅速に募集活動を開始し、平均的な空室期間を最小化します。

契約手続きにおいては、入居審査から契約書作成、重要事項説明、鍵の引き渡しまで、すべての法的手続きを適切に実施します。あなたは契約内容の最終確認のみを行えばよく、煩雑な事務作業から解放されます。

家賃回収は毎月自動的に行われ、あなたの口座に振り込まれます。万が一、入居者からの家賃滞納が発生した場合でも、JPリターンズの家賃保証により、あなたへの支払いは確実に行われます。

滞納者への督促や法的手続きもJPリターンズが対応するため、あなたがトラブルに巻き込まれることはありません。

退去時には、立会い確認、原状回復工事の手配、敷金精算などを代行します。退去に伴う一連の作業は時間と手間がかかりますが、すべてを任せることで、あなたは次の入居者募集をスムーズに開始できます。

クレーム対応も任せられる安心

賃貸経営において、入居者からのクレームや問い合わせ対応は避けられません。設備の故障、騒音トラブル、共用部分の問題など、様々な事案が発生する可能性があります。

JPリターンズでは、24時間365日対応可能なコールセンターを設置しており、入居者からの連絡に即座に対応します。緊急性の高い案件、例えば水漏れや鍵の紛失などについては、提携業者と連携して迅速に解決します。

クレーム対応における重要なポイントは、初期対応の速さと適切さです。対応が遅れると小さな問題が大きなトラブルに発展し、最悪の場合は退去につながります。

JPリターンズの経験豊富な管理スタッフは、問題を早期に察知し、適切な解決策を提示することで、入居者満足度を高く維持しています。

あなたはこれらのクレーム対応に直接関与する必要がありません。重要な判断が必要な場合のみ、JPリターンズから連絡があり、あなたの意向を確認します。

日常的な問い合わせやクレームは完全に任せられるため、本業に支障をきたすことなく不動産投資を継続できます。

オーナーの手間を最小化

JPリターンズの管理体制により、あなたは「ほったらかし投資」を実現できます。毎月の家賃収入は自動的に振り込まれ、物件管理の煩わしさから完全に解放されます。

通常の賃貸経営では、オーナーは様々な判断と対応を迫られます。入居者の選定、家賃設定、修繕の判断、リフォームの実施など、決断すべき事項は多岐にわたります。特に本業が忙しい方にとって、これらの対応は大きな負担となります。

しかし、JPリターンズに管理を委託することで、あなたの負担は年に数回の報告書確認程度にまで軽減されます。確定申告に必要な資料も整理されて提供されるため、税務処理も効率的に行えます。

手間が最小化されることで、あなたは投資規模の拡大や新たな投資機会の検討に時間を割くことができます。

不動産投資を「手間のかかる事業」ではなく、「安定したインカムゲインを生み出す資産」として位置づけることが可能になります。

メリット⑤:厳選された駅近×都心物件のみを提案

JPリターンズの物件選定基準は明確です。都心部かつ駅近という2つの条件を満たす物件のみを取り扱うことで、高い資産価値と賃貸需要を確保しています。

71%が駅徒歩5分以内の立地

JPリターンズが扱う物件の約71%は、最寄り駅から徒歩5分以内という好立地に位置しています。この立地条件は、賃貸需要の安定性を左右する最重要要素です。

都心部で働く単身者にとって、通勤時間の短縮は住居選びの最優先事項です。駅から徒歩5分以内の物件は、雨の日でも傘を差す時間が短く、終電を逃した際もタクシーで帰宅しやすいなど、日常生活における利便性が格段に高まります。

この利便性は、賃料水準の維持にも直結します。駅近物件は常に一定の需要があり、周辺相場よりもやや高めの家賃設定でも入居者を確保できます。また、退去後の次の入居者も見つかりやすく、空室期間を短縮できます。

投資の観点からは、駅徒歩5分以内という条件は、将来の売却時にも有利に働きます。購入希望者にとって、立地条件は変更不可能な要素であり、好立地物件には常に需要があります。市場環境が悪化した際も、立地の良い物件は相対的に価格下落が小さい傾向があります。

資産価値が下がりにくい理由

都心の駅近物件が資産価値を維持しやすい理由は、需給バランスにあります。東京都心部は人口流入が続いており、特に単身世帯の増加が顕著です。一方で、駅近の好立地に新たに土地を確保して建物を建設することは極めて困難です。

この「需要は増加するが供給は限定的」という構造が、都心駅近物件の希少性を生み出しています。希少性の高い資産は、長期的に価値を維持しやすい特性があります。

また、建物は経年劣化しますが、土地の価値は基本的に維持されます。都心の一等地では、建物が古くなっても土地の価値が物件価格を下支えします。リノベーションや建て替えにより、資産価値を回復させることも可能です。

さらに、JPリターンズが選定する物件は、周辺環境も考慮されています。商業施設、医療機関、金融機関などの生活利便施設が充実したエリアを選ぶことで、長期的な住環境の質を確保しています。

再開発計画がある地域の物件は、将来的な資産価値上昇も期待できます。東京都心部では継続的に再開発が進められており、周辺環境の改善により物件価値が向上する可能性があります。JPリターンズは、こうした将来性も踏まえた物件選定を行っています。

賃貸需要の高いエリア戦略

JPリターンズの物件は、東京23区を中心とした首都圏の賃貸需要が高いエリアに集中しています。具体的には、港区、渋谷区、新宿区、中央区、千代田区などの都心5区や、品川区、目黒区、世田谷区などの城南エリア、そして横浜市の主要駅周辺などです。

これらのエリアは、大企業のオフィスが集積しており、転勤や異動で首都圏に移住する単身者の需要が常に存在します。また、外資系企業に勤務する外国人駐在員の需要もあり、賃貸市場の厚みがあります。

エリア戦略において重要なのは、単に人気エリアを選ぶだけでなく、そのエリア内でも最も需要の高い駅や路線を見極めることです。JPリターンズは、長年の実績とデータ分析に基づき、賃貸需要が安定的に高い「勝ちエリア」を熟知しています。

あなたがJPリターンズから物件を購入する際、この戦略的なエリア選定の恩恵を受けることができます。個人で膨大な市場データを分析し、最適なエリアを見極めることは困難ですが、JPリターンズの専門知識を活用することで、成功確率の高い投資を実現できます。

メリット⑥:出口戦略まで見据えたトータルサポート

不動産投資において、購入時だけでなく売却時(出口戦略)まで視野に入れた計画が不可欠です。JPリターンズは、物件の購入から保有、そして売却に至るまで、一貫したサポートを提供します。

売却時の仲介手数料も無料

JPリターンズの大きな特徴は、購入時だけでなく売却時の仲介手数料も無料である点です。一般的な不動産売却では、売却価格の3%+6万円+消費税の仲介手数料が発生しますが、JPリターンズを通じて売却すれば、この費用が不要になります。

例えば、3,000万円で物件を売却する場合、通常は約105万円の仲介手数料がかかります。この費用が削減されることで、売却時の手取り額が大幅に増加します。

特に、複数物件を保有し、段階的に売却していく戦略を取る場合、各物件の売却で仲介手数料が不要になることは、累積的に大きなコストメリットとなります。

また、JPリターンズは自社でも物件を買い取る場合があるため、市場での売却が難しい状況でも、スムーズに現金化できる可能性があります。

買取価格は市場価格よりもやや低くなる場合がありますが、確実性と迅速性という点では大きなメリットがあります。

リノベーション提案の充実

保有期間中に物件の資産価値を維持・向上させるため、JPリターンズは適切なタイミングでのリノベーション提案を行います。

築年数が経過した物件は、設備の老朽化や内装の劣化により、賃料下落や空室リスクが高まります。このタイミングで適切なリノベーションを実施することで、物件の競争力を回復させ、賃料水準を維持または向上させることができます。

JPリターンズは、費用対効果の高いリノベーション計画を提案します。例えば、全面的な改修ではなく、水回り設備の交換や壁紙の張り替えなど、比較的低コストで効果の高い施策を優先的に実施します。

リノベーションは、売却時の物件価値向上にも寄与します。築年数が古くても、室内が新しくリノベーションされていれば、購入希望者の印象は大きく改善します。売却価格の上昇幅がリノベーション費用を上回れば、投資効果は十分にあります。

あなたがリノベーションの実施を判断する際、JPリターンズの専門家が費用見積もり、賃料改善効果、投資回収期間などを詳細に分析し、最適な提案を行います。

資産の組み換えサポート

長期的な資産形成において、ポートフォリオの見直しと組み換えは重要な戦略です。JPリターンズは、あなたのライフステージや投資目標の変化に応じて、資産の組み換えをサポートします。

例えば、キャッシュフローを重視する段階では利回りの高い物件を保有し、資産規模の拡大を目指す段階では都心の資産価値上昇が期待できる物件に組み換えるといった戦略が考えられます。

また、相続対策として物件を圧縮したい場合や、ローン完済が近づいた物件を売却して新たな物件を購入し、再度レバレッジを効かせる戦略なども有効です。

JPリターンズは、税理士や不動産鑑定士などの専門家ネットワークと連携しており、税務面や法務面も考慮した総合的なアドバイスを提供します。

単なる物件売買の仲介に留まらず、あなたの資産全体を俯瞰した最適化提案を受けられることは、長期的なパートナーとして大きな価値があります。

出口戦略を明確にすることで、あなたの不動産投資は単なる「物件保有」から「戦略的資産運用」へと進化します。

JPリターンズのトータルサポートにより、購入から売却まで一貫した戦略のもとで投資を進めることができるでしょう。

メリット⑦:充実の無料セミナーと教育コンテンツ

不動産投資の成功には、知識の習得が不可欠です。JPリターンズは、投資家の教育に力を入れており、無料で質の高い情報を提供しています。

初心者向け動画セミナー

JPリターンズでは、不動産投資の基礎から実践的なノウハウまで、体系的に学べる動画セミナーを無料で提供しています。これらのセミナーは、不動産投資の経験がない初心者でも理解できるよう、わかりやすく構成されています。

セミナーの内容は、不動産投資の基本的な仕組み、物件選びのポイント、融資の受け方、税務戦略、リスク管理など、多岐にわたります。特に、実際の投資事例を用いた解説は、具体的なイメージを持つ上で有効です。

動画形式であるため、あなたの都合の良い時間に、繰り返し視聴できる点も大きなメリットです。通勤時間や休憩時間など、スキマ時間を活用して学習を進めることができます。

また、定期的に開催されるライブセミナーでは、講師に直接質問できる機会もあります。個別の状況に応じたアドバイスを受けられるため、あなたの疑問や不安を解消できます。

これらの教育コンテンツは、JPリターンズで物件を購入するかどうかに関わらず、無料で利用できます。不動産投資の知識を深めることで、あなたは自信を持って投資判断を行えるようになるでしょう。

節税対策の具体的なアドバイス

不動産投資の大きなメリットの一つが、節税効果です。JPリターンズのセミナーでは、減価償却費の計上による所得税・住民税の軽減、相続税対策としての不動産活用など、実務的な節税戦略を学ぶことができます。

特に、高所得のサラリーマンにとって、不動産投資による節税効果は非常に大きくなります。給与所得と不動産所得を損益通算することで、課税所得を圧縮し、税負担を軽減できます。

JPリターンズでは、提携税理士による税務セミナーも開催しており、最新の税制改正情報や具体的な確定申告の方法まで、実践的な知識を習得できます。

節税戦略は、投資収益率に直接影響します。同じ家賃収入でも、適切な税務処理を行うことで、手取り額が大きく変わります。専門家の知識を活用することで、あなたは合法的かつ効果的に税負担を最適化できます。

ただし、節税のみを目的とした投資は本末転倒です。JPリターンズのセミナーでは、あくまで投資本来の収益性を重視しつつ、副次的なメリットとして節税効果を活用する健全な考え方が示されています。

電子書籍プレゼント特典

JPリターンズでは、資料請求やセミナー参加者に対して、不動産投資に関する電子書籍を無料でプレゼントしています。

これらの書籍は、JPリターンズが長年蓄積してきた知見やノウハウが凝縮されており、投資判断の参考資料として有用です。

電子書籍の内容は、初心者向けの入門ガイドから、より専門的な投資戦略、失敗事例とその対策まで、幅広いテーマをカバーしています。特に、実際の投資家の体験談や、具体的な数値を用いたシミュレーション例は、実践的な学びにつながります。

電子書籍は、スマートフォンやタブレットで手軽に読めるため、移動中や待ち時間など、いつでもどこでも学習できます。紙の書籍と違い、検索機能を使って必要な情報に素早くアクセスできる点も便利です。

これらの教育コンテンツを活用することで、あなたは不動産投資に関する知識を体系的に習得できます。知識が増えれば、投資判断の精度が向上し、リスクを適切にコントロールしながら収益を最大化する戦略を立てられるようになります。

JPリターンズが教育に力を入れている背景には、「知識を持った投資家こそが長期的に成功する」という理念があります。

情報を惜しみなく提供することで、あなたとJPリターンズは対等なパートナーシップを築くことができます。この透明性と誠実さは、信頼できる投資パートナーを選ぶ上で重要な判断材料となるでしょう。

不動産投資のご相談はJ.P.リターンズにお任せ!

メリット:

- 業界トップクラスの入居率99.96%:都心×駅近物件に特化しているため、空室リスクが極めて低い。

- 仲介手数料が無料:全て自社物件(売主物件)のため、通常かかる仲介手数料が一切不要。

- 原状回復費を全額会社負担:入居者退去時の修繕費用を会社が負担するため、突発的な出費の心配なし。

- 専属コンサルタント+アシスタントのダブルサポート:Google口コミ評価4.5の専門家が、購入前から購入後まで手厚くフォロー。

- 会社員でも始めやすい:頭金10万円から、給与所得を活かした融資で投資可能。節税効果や生命保険効果も期待できる。

デメリット:

- 取り扱いエリアが限定的:東京・神奈川の中古区分マンションが中心(一部大阪あり)で、地方物件は取り扱っていない。

- 面談参加の条件が厳しい:年収700万円以上、勤続2年以上、年齢25〜50歳未満など、対象者が限定される。また面談も3回以上必要。

JPリターンズの5つのデメリットとリスク

JPリターンズの投資サービスを検討するにあたり、表面的な情報だけでなく、実際に利用した投資家の声や業界構造を踏まえた評価が欠かせません。

ここでは、営業手法から物件特性、投資戦略の制約まで、5つの重要なデメリットとリスクを体系的に整理します。

デメリット①:営業連絡の頻度が高い

JPリターンズを利用した投資家から多く報告されるのが、営業電話やメールの頻度に関する指摘です。不動産投資業界全体において営業活動は一般的ですが、JPリターンズでは特に「連絡が頻繁」「しつこいと感じた」という口コミが複数確認されています。

無料相談や資料請求を行った後、定期的なフォローアップとして電話やメールが届くケースが多く、投資検討の初期段階で情報収集を進めたい方にとっては、対応負担が生じる可能性があります。

営業担当者は契約獲得を目指して熱心にアプローチしますが、受け手側の温度感とのギャップが生じやすい構造です。

特典目当ての参加者への対応

JPリターンズでは無料面談や資料請求に際して、Amazonギフト券などの特典を提供するキャンペーンを実施することがあります。

この特典目当てで相談を申し込んだ場合でも、営業担当者は本格的な提案を行うため、実際には投資意欲が低い方にとっては負担となるケースがあります。

特典受け取り後すぐに関係を終了させたい意向があっても、営業側は見込み客として継続的なフォローを行う方針を取るため、意図と実態の乖離が生まれやすいのです。

特典を受け取ること自体は問題ありませんが、その後の営業対応が発生することを前提として申し込む必要があります。

連絡頻度の調整方法

営業連絡の頻度については、担当者とのコミュニケーション次第で調整が可能です。具体的には、初回面談時または電話対応時に「現時点では情報収集段階であり、具体的な購入意思は未定」「連絡は必要な時にこちらから行うので、定期的なフォローは不要」といった希望を明示することで、連絡の頻度を抑制できます。

担当者も顧客の意向を無視して強引に営業を続けることはリスクと認識しているため、明確な要望を伝えれば対応を調整してもらえる可能性は高いです。

ただし、曖昧な返答や「また連絡します」といった社交辞令的な対応では、営業活動が継続されることが多いため、意思表示は具体的かつ明瞭に行うことが重要です。

明確な意思表示の重要性

営業連絡を完全に停止したい場合は、「今後の連絡は一切不要です」と明確に伝えることが最も効果的です。口頭だけでなく、メールや電話で記録として残る形で意思表示をすることで、誤解や行き違いを防ぐことができます。

不動産投資業界では、見込み客リストの管理が組織的に行われており、担当者個人の判断だけで連絡を停止することが難しい場合もあります。

そのため、企業の問い合わせ窓口や顧客サポート部門に対して正式に連絡停止を依頼することで、確実に対応してもらうことが可能です。曖昧な対応を避け、明確な意思表示を徹底することが、不要な営業連絡を防ぐ鍵となります。

デメリット②:オーナーチェンジ物件で内見不可の可能性

JPリターンズが扱う物件の多くは、既に入居者が存在する「オーナーチェンジ物件」です。オーナーチェンジとは、入居者がいる状態で物件の所有権が移転する形態であり、購入後すぐに家賃収入を得られる点がメリットとされます。しかし、この形態には重大な制約があります。それが、購入前に室内を内見できないという点です。

入居者のプライバシー保護や賃貸借契約の継続という法的・倫理的理由から、オーナーチェンジ物件では原則として内見が認められません。

そのため、購入検討時には室内の状態を直接確認できず、書類や写真、担当者の説明に依存せざるを得ないのです。

内見できない理由と背景

オーナーチェンジ物件で内見ができない背景には、入居者の居住権と賃貸借契約の継続性があります。賃貸借契約は物件の所有者が変わっても継続されるため、新オーナーは既存の契約条件を引き継ぐ義務があります。入居者の同意なく室内に立ち入ることは契約違反であり、法的にも問題となります。

購入後すぐに家賃収入を得られるメリットは大きいですが、その代償として室内状況の不透明性を受け入れなければなりません。

特に、壁紙の汚れ、設備の劣化、水回りの状態など、将来的に修繕費用が発生する可能性のある箇所を事前に確認できないことは、投資リスクとして認識すべきです。

代替となる確認方法

内見ができない以上、代替手段を最大限活用することが重要です。まず、賃貸借契約書を精査し、入居時期、家賃設定、特約事項などを詳細に確認します。

また、物件購入時に提供される室内写真や、過去の修繕履歴、設備の導入時期などの資料を徹底的にチェックすることで、室内状態をある程度推測できます。

さらに、共用部や建物外観、周辺環境の現地確認は可能です。エントランスや廊下の清掃状態、郵便受けの管理状況、外壁の劣化具合などから、建物全体の管理状況や住環境の質を判断できます。

これらの情報を総合的に評価し、室内の状態を間接的に推測することが、オーナーチェンジ物件購入時のリスク管理において不可欠です。

リスクとリターンのバランス

オーナーチェンジ物件は即座に収益を生む一方で、修繕費用の発生リスクを内包しています。入居者が退去した際に初めて室内状態が判明し、予想以上の修繕費用が必要となるケースもあります。

そのため、購入時には修繕費用の積み立てや、利回り計算に修繕コストを織り込むなど、保守的な収支計画を立てることが重要です。

即時収益とリスクのトレードオフを理解し、長期的な視点でコスト管理を行うことが、オーナーチェンジ物件投資の成功において欠かせません。

不透明性を許容できるか、それとも内見可能な空室物件を選ぶべきかは、あなたのリスク許容度と投資戦略次第です。

デメリット③:物件エリアが都心部に限定される

JPリターンズの取扱物件は、東京23区、横浜、川崎といった首都圏都心部にほぼ限定されています。地方都市や郊外の物件はほとんど扱っておらず、投資エリアの選択肢は非常に狭いと言えます。

この戦略は、賃貸需要の安定性を重視した結果ですが、投資家にとっては地域分散やエリア選択の自由度が制約されるデメリットとなります。

地方物件を扱わない理由

JPリターンズが都心部に特化する理由は明確です。東京を中心とした首都圏は人口集中が続いており、単身世帯や若年層の賃貸需要が安定しています。

空室リスクが低く、賃料水準も比較的高いため、投資の安定性と収益性のバランスが取れたエリアと評価されています。

一方、地方都市では人口減少や経済縮小が進行しており、空室リスクや賃料下落リスクが相対的に高くなります。

JPリターンズは顧客に対して安定した投資成果を提供するため、リスクの高い地方物件を意図的に排除しているのです。この方針は堅実ですが、地方に投資機会を求める投資家には不向きです。

分散投資の難しさ

不動産投資におけるリスク分散の基本は、複数エリアへの投資です。地域ごとの経済状況や災害リスクは異なるため、異なるエリアに物件を保有することで、特定地域のリスクに対する耐性を高めることができます。

しかし、JPリターンズでは首都圏のみの取り扱いとなるため、地域分散を実現することは困難です。複数エリアへの投資を希望する場合は、他社サービスを併用する、あるいは別の投資会社を選択する必要があります。

投資戦略として地域分散を重視するのであれば、JPリターンズのみでポートフォリオを構成することは推奨できません。

エリア戦略のメリットとデメリット

都心部に特化することで得られるメリットは、安定した入居率と流動性の高さです。都心部の物件は売却時にも買い手が見つかりやすく、出口戦略が立てやすいという利点があります。また、賃貸需要が堅調なため、長期的に安定したキャッシュフローを期待できます。

一方で、都心部不動産は価格が高騰しており、初期投資額が大きくなる傾向があります。また、競争が激しいため、物件取得時の条件交渉が難しく、利回りが圧縮されるリスクもあります。

さらに、首都圏特有の災害リスク(大地震など)に対する集中リスクも無視できません。エリア戦略には一長一短があり、投資家は自身のリスク許容度と資金力に応じて判断する必要があります。

デメリット④:新築物件の取り扱いがゼロ

JPリターンズは新築物件を一切取り扱わない方針を明確にしています。この戦略は「新築プレミアム」と呼ばれる割高価格を回避し、投資効率を高めることを目的としていますが、新築物件を希望する投資家にとっては選択肢が完全に閉ざされることを意味します。

新築プレミアムを避ける方針

新築物件は、建築コストや販売業者の利益が価格に上乗せされるため、市場価格よりも割高になる傾向があります。

これが「新築プレミアム」です。新築後数年で物件価値が下落するケースが多く、購入直後から含み損を抱えるリスクがあります。

JPリターンズは、このプレミアム分を支払うことを投資効率の観点から非合理的と判断し、築浅中古や中古物件に特化することで、価格と利回りのバランスを重視した提案を行っています。

この方針は投資リターンを最大化する観点からは合理的ですが、新築特有のメリットを求める投資家には適合しません。

築浅中古へのこだわり

JPリターンズが推奨するのは、築5年から15年程度の築浅中古物件です。この年数帯は、新築プレミアムが剥落し価格が安定する一方で、建物の劣化は限定的であり、設備も比較的新しい状態を維持しています。そのため、修繕リスクを抑えつつ、利回りを確保できるゾーンとして評価されています。

築浅中古は、新築と中古のバランスを取った選択肢であり、投資効率を重視する投資家にとっては魅力的です。

ただし、築浅であっても中古である以上、設備の経年劣化や入居者の使用状況による室内状態のばらつきは存在します。築浅中古のメリットを享受しつつ、中古物件特有のリスクを理解しておくことが重要です。

新築希望者には不向き

新築物件には、最新設備、長期的な修繕計画の余裕、入居者への訴求力の高さなど、独自のメリットがあります。

特に、長期保有を前提とし、初期の修繕費用を抑えたい投資家や、ブランド価値を重視する投資家にとっては、新築物件が適している場合もあります。

JPリターンズでは新築物件の取り扱いがないため、新築を希望する場合は他社サービスを検討する必要があります。

投資戦略として新築を組み入れたい場合、JPリターンズのみで完結することはできず、複数の投資会社を併用する必要があることを理解しておくべきです。

デメリット⑤:築古物件の家賃下落リスク

JPリターンズが扱う物件の中には、築年数が比較的古いものも含まれます。築古物件は価格が抑えられており、表面利回りが高く見える場合がありますが、長期保有においては家賃下落、空室リスクの上昇、修繕費用の増加といった複合的なリスクが顕在化する可能性があります。

長期保有時の収益変動

築古物件を購入した当初は、既存の入居者から安定した家賃収入を得られるため、収益は安定しているように見えます。

しかし、入居者が退去し新たな入居者を募集する際には、築年数の経過を理由に家賃を下げざるを得ないケースが多くなります。

特に、周辺に新築や築浅物件が供給されると、競争力が低下し、賃料水準の維持が困難になります。運用初期の利回りが長期的に維持される保証はなく、築年数の経過とともに収益が逓減するリスクを織り込んだ収支計画が不可欠です。

家賃見直しのタイミング

多くの賃貸借契約では、契約更新時や一定期間ごとに家賃の見直しが行われます。一般的には2年契約が多く、5年ごとに大幅な見直しが行われるケースもあります。築古物件では、市場賃料の下落に伴い、更新時に家賃を減額せざるを得ない状況が生じやすくなります。

家賃見直しのタイミングで収益が減少することを前提に、運用計画を立てることが重要です。特に、ローン返済計画やキャッシュフローのシミュレーションにおいて、家賃下落を織り込んだ保守的な想定を行うことで、予期せぬ収益悪化を回避できます。

修繕費用の増加可能性

築古物件では、設備の老朽化が進行しており、給湯器、エアコン、水回り設備などの交換や修繕が必要となる頻度が高くなります。これらの修繕費用は突発的に発生することが多く、キャッシュフローを圧迫する要因となります。

また、建物全体の大規模修繕(外壁塗装、屋上防水、配管更新など)が実施される際には、修繕積立金の増額や一時金の負担を求められることもあります。

築古物件を選択する場合は、修繕費用の発生を前提とした資金計画を立て、予備資金を確保しておくことが不可欠です。

長期的な視点で見ると、築古物件は購入時の利回りの高さだけでなく、保有期間全体を通じた総合的な収益性とコスト管理のバランスを慎重に評価する必要があります。

表面的な数字に惑わされず、リスクを正確に把握した上で投資判断を行うことが、プロフェッショナルとしての姿勢です。

他の不動産投資会社との決定的な違い

不動産投資会社を比較する際、あなたが注目すべきポイントは「物件タイプ」「手数料構造」「保証内容」「入居率」「初期投資額」の5つです。これらの要素が投資収益率(ROI)とリスクプロファイルを決定します。

JPリターンズと主要競合3社を比較した結果を以下の表にまとめました。

|

比較項目 |

JPリターンズ |

RENOSY(リノシー) |

MIRAP(ミラップ) |

プロパティエージェント |

|---|---|---|---|---|

|

主要物件タイプ |

都心中古区分マンション |

新築・築浅マンション中心 |

地方都市含む幅広い物件 |

都心新築マンション特化 |

|

仲介手数料 |

完全無料 |

発生する場合あり |

発生する場合あり |

発生する場合あり |

|

家賃保証 |

固定・滞納ゼロ保証 |

サブリース対応 |

標準的保証 |

サブリース対応 |

|

入居率 |

99.96%(2025年3月) |

高水準(公表値90%台後半) |

地域により変動 |

高水準 |

|

初期投資額 |

10万円~ |

物件により変動 |

物件により変動 |

比較的高額 |

|

IT活用度 |

標準的 |

非常に高い |

標準的 |

高い |

|

サポート体制 |

手厚いオーナーサポート |

効率的AI活用 |

初心者向け丁寧対応 |

システム化された対応 |

この比較表から明らかなように、JPリターンズは「コスト削減」と「収益保証」の両面で優位性を持ちます。

特に仲介手数料の完全無料化は、3,000万円の物件であれば約100万円のコスト削減に相当し、この差額は投資利回りに直接影響します。

各社の強みを整理すると次のようになります。

- JPリターンズ:中古区分×コスト削減×収益保証の三位一体戦略

- RENOSY:ITテクノロジー×新築物件×効率的管理

- MIRAP:地域分散×初心者サポート×幅広い選択肢

- プロパティエージェント:都心新築×ブランド力×システム化

あなたの投資スタイルや目標によって最適な選択肢は異なりますが、コスト効率と安定収益を重視するなら、JPリターンズの優位性は明白です。

RENOSY(リノシー)との比較

RENOSY(リノシー)は不動産テック企業として、AI技術を活用した物件選定と効率的な管理システムを武器にしています。

同社の強みは「データドリブンな物件分析」「スマートフォンアプリでの一元管理」「新築・築浅物件による資産価値の高さ」にあります。

RENOSYとJPリターンズの主な違いは以下の通りです。

- 物件戦略の違い:RENOSYは新築・築浅物件を中心に扱い、初期の資産価値は高いものの物件価格も高額です。一方、JPリターンズは中古区分マンションに特化し、購入価格を抑えながら利回りを確保する戦略を採用しています。

- コスト構造の違い:RENOSYでは物件によって仲介手数料が発生するケースがありますが、JPリターンズは売主物件のため仲介手数料が完全無料です。この差は数十万円から数百万円に及びます。

- テクノロジー活用度:RENOSYはAI分析やアプリ管理に優れていますが、JPリターンズは人的サポートによる手厚いフォローを提供します。テクノロジーと人的対応のどちらを重視するかが選択のポイントです。

- 家賃保証の内容:両社ともサブリースや家賃保証を提供しますが、JPリターンズの「最長10年間の家賃固定」「創業以来家賃滞納率0%」という実績は特筆すべきものです。

投資判断の視点から見ると、RENOSYは「テクノロジーに精通し、新築の資産価値を重視する投資家」に適しており、JPリターンズは「コスト効率と確実な収益保証を求める投資家」に最適です。

特に初期費用を抑えたい場合や、中古物件の高利回りを活用したい場合は、JPリターンズが優位性を発揮します。

MIRAP(ミラップ)との比較

MIRAPは地方都市を含む幅広い地域の物件を取り扱い、初心者向けの丁寧なサポート体制を強みとしています。

同社の特徴は「物件選択肢の多様性」「地域分散によるリスク軽減」「初心者でも安心できる教育プログラム」です。

MIRAPとJPリターンズの比較ポイントは次の通りです。

- 地域戦略の違い:MIRAPは地方都市も含めた幅広いエリアの物件を扱い、地域分散投資が可能です。対してJPリターンズは都心部に集中特化し、高い入居率と資産価値の維持を優先しています。地方物件は利回りが高い反面、空室リスクや流動性の問題があります。

- 物件タイプの幅:MIRAPは区分マンションだけでなく、一棟アパートや戸建てなど多様な投資対象を提供します。JPリターンズは中古区分マンションに特化することで、専門性と管理効率を高めています。

- 入居率と実績:JPリターンズの入居率99.96%は業界最高水準であり、都心部特化戦略の成果を示しています。MIRAPは地域により入居率が変動するため、物件選定がより重要になります。

- 初心者サポート:MIRAPは教育プログラムやセミナーが充実していますが、JPリターンズも手厚いオーナーサポートを提供し、購入後のフォロー体制が整っています。

- コスト面:JPリターンズの仲介手数料無料と原状回復費用不要という特典は、MIRAPにはない明確な優位性です。

あなたが地域分散を重視し、多様な物件タイプを検討したいならMIRAPが選択肢となりますが、都心の安定収益と低コストを優先するなら、JPリターンズの戦略的集中が有効です。特に不動産投資の経験が浅い段階では、入居率99.96%という実績は大きな安心材料となるでしょう。

プロパティエージェントとの比較

プロパティエージェントは都心部の新築マンションに特化し、IT活用による効率的な運営とブランド力を強みとしています。上場企業としての信頼性と、デザイン性の高い新築物件が同社の特徴です。

プロパティエージェントとJPリターンズの主要な相違点は以下の通りです。

- 新築 vs. 中古の戦略差:プロパティエージェントは都心の新築マンションを開発・販売し、最新設備と高いデザイン性を提供します。JPリターンズは中古区分マンションに特化し、購入価格を抑えて利回りを高める戦略です。新築は資産価値が高い反面、購入価格も高額になります。

- 価格帯の違い:プロパティエージェントの物件は比較的高額であり、初期投資額が大きくなります。JPリターンズは自己資金10万円からの投資が可能で、投資の敷居が低くなっています。

- 仲介手数料:プロパティエージェントでは物件により仲介手数料が発生しますが、JPリターンズは完全無料です。高額物件ほどこの差は大きくなります。

- 家賃保証の内容:両社とも家賃保証システムを提供しますが、JPリターンズの「10年間家賃固定」「創業以来滞納率0%」という実績は、長期的な収益安定性において優れています。

- IT活用とサポート:プロパティエージェントはシステム化された効率的な管理体制を持ちますが、JPリターンズは人的サポートによる手厚いフォローを重視しています。

プロパティエージェントは「資金力があり、新築物件の資産価値とブランド力を重視する投資家」に適しています。

一方、JPリターンズは「初期投資を抑えつつ、確実な収益と手厚いサポートを求める投資家」に最適です。特に投資資金に制約がある場合や、コストパフォーマンスを重視する場合は、JPリターンズの中古区分マンション戦略が合理的な選択となります。

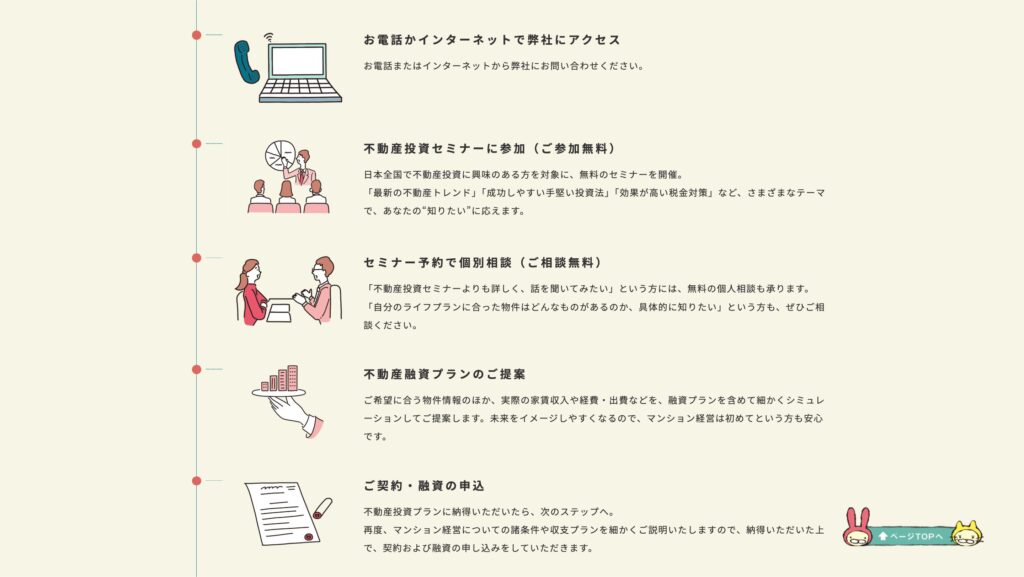

【完全ガイド】JPリターンズで投資を始める4つのステップ

JPリターンズでの不動産投資は、体系的に整備された4つのステップを踏むことで、初心者でも安心して始めることができます。

各ステップは単なる手続きの羅列ではなく、投資家として必要な知識の習得、リスクの理解、そして最適な物件選定へと繋がる重要なプロセスです。

ここでは、資料請求から実際の運用開始まで、各段階で何をすべきか、どのような点に注意すべきかを、実務的な観点から詳細に解説します。

不動産投資における成功の鍵は、情報収集と慎重な判断、そして信頼できるパートナーとの協力関係にあります。

JPリターンズが提供する各種サポートを最大限に活用しながら、あなた自身の投資目標に合った最適なプランを構築していきましょう。

ステップ①:資料請求・動画セミナーで基礎知識を学ぶ

不動産投資の第一歩は、正しい知識の習得から始まります。JPリターンズでは、初心者でも理解しやすい資料と動画セミナーを提供しており、これらを活用することで、マンション投資の基礎から実践的なノウハウまでを体系的に学ぶことができます。この段階で投資の全体像を把握し、自分の投資目標や資金計画との整合性を確認することが重要です。

公式サイトからの申込方法

JPリターンズの公式ウェブサイトにアクセスすると、トップページに資料請求フォームやセミナー申込のバナーが配置されています。

申込手続きは非常にシンプルで、必要な情報を入力するだけで完了します。具体的には、氏名、年齢、職業、年収、連絡先(メールアドレス・電話番号)などの基本情報を入力します。

申込時には、投資目的や興味のある物件タイプ、希望エリアなどを選択する項目もあります。これらの情報は、後の個別相談でより具体的な提案を受けるための基礎データとなるため、正確に入力することをお勧めします。

フォーム送信後、通常24時間以内に確認メールが届き、資料のダウンロードリンクやセミナー動画の視聴URLが案内されます。

公式サイトでは、スマートフォンからでも申込が可能であり、いつでもどこでも気軽に情報収集を開始できる点が特徴です。また、個人情報保護方針も明記されており、セキュリティ面でも安心して利用できます。

電子書籍プレゼントの受け取り方

JPリターンズでは、資料請求やセミナー参加申込者を対象に、不動産投資に関する電子書籍をプレゼントするキャンペーンを実施しています。

この電子書籍には、マンション投資の基本概念、都心部物件の選び方、税制優遇の活用法、リスク管理の方法など、実践的な内容が網羅されています。

電子書籍の受け取りは簡単です。資料請求フォームを送信後に届く確認メールの中に、ダウンロードリンクが記載されています。

PDFまたは電子書籍形式でダウンロードでき、スマートフォンやタブレット、PCなど、あらゆるデバイスで閲覧可能です。

通勤時間や休憩時間など、隙間時間を活用して学習できる点は、忙しいビジネスパーソンにとって大きなメリットと言えるでしょう。

この電子書籍は、初心者が陥りがちな誤解や失敗事例も紹介しており、事前にリスクを認識するための貴重な情報源となります。投資判断を下す前に、必ず一読することを強く推奨します。

セミナー動画の視聴方法

申込完了後に案内されるセミナー動画は、JPリターンズの投資コンサルタントが実際に使用している教材をベースに制作されており、マンション投資の全体像を短時間で理解できる構成となっています。

動画は約60〜90分程度で、物件の選び方、融資の仕組み、税務対策、実際の収支シミュレーション事例などが詳しく解説されています。

視聴方法は非常にシンプルです。申込後に届くメール内のURLをクリックするだけで、専用ページにアクセスできます。

視聴期限が設定されている場合もあるため、早めに確認することが重要です。また、視聴中に気になった点や質問事項をメモしておくと、後の個別相談で具体的な回答を得られ、理解が深まります。

セミナー動画では、成功事例だけでなく、市場の変動リスクや空室リスク、金利上昇リスクなど、投資に伴うネガティブな側面についても正直に説明されています。

この透明性の高さは、JPリターンズの信頼性を示す重要な要素であり、投資家として冷静な判断を下すための材料となります。

ステップ②:無料個別相談で具体的なプランを立てる

基礎知識を習得した後は、あなた自身の状況に合わせた具体的な投資プランを立てる段階に入ります。JPリターンズの無料個別相談では、経験豊富な投資コンサルタントがあなたの資産状況、投資目標、リスク許容度などを丁寧にヒアリングし、最適な提案を行います。この段階で疑問点を全て解消し、納得した上で次のステップへ進むことが不動産投資成功の鍵となります。

面談予約の方法(対面・オンライン)

個別相談の予約は、公式サイトの専用フォームまたは電話で行います。フォームでは、希望日時(第一希望から第三希望まで)、面談方法(対面またはオンライン)、相談内容の概要を入力します。

対面面談は東京都内のオフィスで実施され、オンライン面談はZoomやGoogle Meetなどのビデオ会議ツールを使用します。

オンライン面談は、地方在住の方や日中の時間確保が難しい方にとって非常に便利です。画面共有機能を使って収支シミュレーションや物件資料を見ながら説明を受けられるため、対面と遜色ない質の高い相談が可能です。また、夜間や週末の面談にも柔軟に対応しているため、仕事と並行して投資検討を進められます。

予約確定後、担当コンサルタントから事前準備に関する案内が届きます。年収証明書類や現在の資産状況がわかる資料を準備しておくと、より具体的で実現可能性の高い提案を受けることができます。

相談時に聞くべき質問リスト

個別相談を最大限に活用するためには、事前に質問リストを準備しておくことが重要です。以下は、必ず確認すべき主要な質問項目です。

- 収支シミュレーションの詳細:家賃収入、管理費、修繕積立金、ローン返済額、税金などの内訳を明確にし、実質的なキャッシュフローを把握する

- 空室リスクと対策:想定される空室率、家賃保証制度の内容と条件、過去の実績データ

- 初期費用の内訳:物件価格以外に必要な諸費用(登記費用、火災保険、融資手数料など)の詳細

- 将来の資産価値推移:5年後、10年後、20年後の物件価値予測と根拠

- 売却時の出口戦略:売却サポートの有無、過去の売却実績、キャピタルゲインの可能性

- 他社との比較優位性:JPリターンズを選ぶメリット、仲介手数料不要の仕組み、管理体制の特徴

- 融資条件:提携金融機関、金利、借入期間、頭金の必要性、審査基準

- 税務対策:減価償却の活用方法、確定申告のサポート、節税効果の具体例

これらの質問に対して明確かつ誠実な回答が得られるかどうかは、その会社の信頼性を測る重要な指標となります。曖昧な回答や都合の悪い情報を隠すような態度が見られた場合は、慎重に判断する必要があります。

デジタルギフト5万円獲得の条件

JPリターンズでは、初回面談や投資契約成立時にデジタルギフトなどの特典を提供するキャンペーンを実施している場合があります。

5万円相当のデジタルギフトは、Amazonギフト券や各種電子マネーとして受け取れることが多く、実質的な初期費用の軽減につながります。

特典獲得の条件は時期によって変動するため、必ず公式サイトの最新情報を確認してください。一般的な条件としては、初回面談の実施、一定期間内の契約成立、アンケート回答などが挙げられます。

また、友人紹介キャンペーンなど、複数の特典を組み合わせることでさらにメリットを享受できる場合もあります。

ただし、特典獲得を主目的とするのではなく、あくまで投資そのものの妥当性を最優先に判断することが重要です。特典は付加価値であり、投資判断の本質的な要素ではありません。

ステップ③:物件提案を受けて投資判断をする

個別相談を経て投資意欲が高まったら、いよいよ具体的な物件提案を受ける段階に入ります。この段階では、提案された物件の収益性、リスク、将来性を冷静に分析し、他社の提案とも比較しながら、最終的な投資判断を下します。感情に流されず、数字とファクトに基づいた客観的な判断が求められます。

収支シミュレーションの見方

JPリターンズから提示される収支シミュレーションは、投資判断の最も重要な資料です。シミュレーションには以下の項目が含まれます。

収入項目:

- 月額家賃収入(想定賃料)

- 家賃保証制度適用時の保証賃料

支出項目:

- 管理費・修繕積立金

- 賃貸管理委託手数料

- 火災保険料

- 固定資産税・都市計画税

- ローン返済額(元金+利息)

キャッシュフロー:

- 月次収支(収入−支出)

- 年間収支

- 累積キャッシュフロー

シミュレーションを見る際の重要なポイントは、楽観的なシナリオだけでなく、保守的なシナリオも確認することです。

空室率、家賃下落率、金利上昇など、ネガティブな要素を織り込んだ場合でも収支がプラスを維持できるかを検証します。また、減価償却による節税効果も含めた実質的なリターンを計算し、総合的な投資効果を評価します。

提案される利回りには、表面利回りと実質利回りがあります。諸経費を考慮した実質利回りの方が実態に近いため、必ずこちらを重視してください。都心部の中古マンションでは、実質利回り3〜5%程度が一般的な水準となります。

他社との比較検討ポイント

一社だけの提案で即決するのではなく、複数の不動産投資会社から提案を受けて比較検討することは、投資家として当然の姿勢です。JPリターンズと他社を比較する際の主要なポイントは以下の通りです。

- 初期費用:仲介手数料の有無、諸費用の透明性、物件価格の妥当性

- 物件の質:立地条件(駅からの距離、周辺環境)、築年数、建物管理状態、入居率実績

- 管理委託内容:管理委託手数料の水準、対応範囲(入居者募集、クレーム対応、修繕手配など)

- 家賃保証制度:保証内容、保証期間、保証賃料の設定水準、免責事項

- 融資条件:提携金融機関の数、金利水準、借入可能額、審査通過率

- サポート体制:運用開始後のフォロー体制、確定申告サポート、売却時のサポート

- 実績と信頼性:会社の設立年数、取引実績、顧客満足度、口コミ評価

JPリターンズの強みは、仲介手数料不要、都心部の厳選された中古マンション、充実した管理サポート、透明性の高い情報提供にあります。これらの要素があなたの投資目標や優先順位とどの程度合致するかを冷静に評価してください。

契約前の最終確認事項

投資判断が固まり、契約に進む前には、必ず最終確認を行います。一度契約すると簡単には撤回できないため、この段階での慎重さが重要です。

確認すべき主要事項は以下の通りです。

- 物件概要の再確認:住所、専有面積、間取り、築年数、現在の入居状況、修繕履歴

- 重要事項説明:宅地建物取引士による重要事項説明を必ず受け、契約条件、物件の法的制約、リスク要因を理解する

- 諸費用の明細:契約時に必要な全ての費用を明細で確認し、予想外の出費がないことを確認する

- 管理委託契約の内容:委託期間、手数料、解約条件、サービス範囲を詳細に確認する

- 融資条件の最終確認:金利タイプ(固定 or 変動)、借入期間、月々の返済額、繰上返済の条件

- 解約・キャンセル条件:契約後のクーリングオフ適用の有無、解約時のペナルティ

不明点や懸念事項がある場合は、契約を急がず、納得できるまで質問を続けることが重要です。優良な投資会社であれば、投資家の慎重な姿勢を尊重し、誠実に対応してくれるはずです。

ステップ④:契約・融資申込からマンション運用開始まで

最終的な投資判断を下し、契約に進むことを決めたら、いよいよ実務的な手続きが始まります。この段階では、融資の申込、契約締結、物件の引き渡し、そして実際の運用開始まで、複数のプロセスを順次進めていきます。各手続きの流れと必要書類を事前に把握しておくことで、スムーズに運用開始へと到達できます。

不動産投資ローンの手続き

不動産投資では、多くの場合、金融機関からの融資を利用します。JPリターンズは複数の金融機関と提携しており、投資家の属性(年収、勤務先、勤続年数など)に応じて最適な融資先を紹介します。

融資申込の流れは以下の通りです。

- 事前審査:年収や勤務先情報をもとに、融資可能性を金融機関が仮審査します。通常1週間程度で結果が出ます。

- 本審査申込:事前審査通過後、正式な融資申込書類を提出します。必要書類には、源泉徴収票、確定申告書(自営業の場合)、本人確認書類、印鑑証明書、住民票などがあります。

- 本審査:金融機関が詳細な審査を行います。物件の担保価値評価も含まれます。審査期間は2〜3週間程度が一般的です。

- 金銭消費貸借契約:本審査通過後、金融機関と正式な融資契約(金消契約)を締結します。この際、金利タイプ、返済期間、返済方法などが確定します。

融資条件は投資収益性に直結するため、金利や手数料については細心の注意を払って確認してください。変動金利の場合は将来の金利上昇リスクも考慮に入れ、返済計画に余裕を持たせることが重要です。

物件引き渡しの流れ

融資契約が完了したら、物件の売買契約と引き渡しが行われます。具体的な流れは以下の通りです。

- 売買契約締結:売主との間で不動産売買契約を締結します。この際、手付金(通常は物件価格の5〜10%)を支払います。

- 決済・残金支払い:融資実行と同時に、物件価格の残金を売主に支払います。同時に登記手続きも行われ、所有権があなたに移転します。

- 物件引き渡し:鍵の受け渡しと同時に、物件の現況確認を行います。既に入居者がいる場合は、賃貸借契約も引き継ぎます。

- 賃貸管理委託契約締結:JPリターンズとの間で賃貸管理委託契約を締結します。これにより、入居者募集、家賃回収、クレーム対応などの実務をJPリターンズに委託できます。

引き渡し日からあなたは正式に不動産オーナーとなり、家賃収入を得る権利と同時に、物件の維持管理責任を負うことになります。この日が、あなたの不動産投資家としての実質的なスタート地点です。

運用開始後のサポート体制

物件の運用が始まった後も、JPリターンズの包括的なサポートが継続します。このサポート体制の充実度が、長期的な投資成功を左右する重要な要素となります。

主なサポート内容は以下の通りです。

- 入居者管理:入居者募集、入居審査、契約更新、退去立会い、敷金精算などを全て代行します。オーナーは基本的に直接対応する必要がありません。

- 家賃保証:家賃保証制度により、空室時や家賃滞納時でも安定した収入を確保できます。保証内容と条件は契約時に明確化されます。

- 建物管理:共用部分の清掃、設備点検、修繕対応など、物件の資産価値を維持するための管理業務を実施します。

- 修繕・リフォーム:退去後の原状回復工事や、資産価値向上のためのリフォーム提案と手配を行います。適正価格での工事実施が可能です。

- 各種契約サポート:火災保険の更新、税務申告のサポート、確定申告に必要な収支報告書の作成など、実務面での支援が受けられます。

- 定期報告:運用状況の定期レポート、市場動向情報、税制改正情報など、投資判断に必要な情報が継続的に提供されます。

- 売却サポート:将来的に物件を売却する際には、市場分析、適正価格査定、買主探し、契約手続きまでワンストップでサポートします。

これらのサポートにより、本業を持ちながらでも不動産投資を無理なく継続できます。定期的に運用状況を確認し、必要に応じてJPリターンズのコンサルタントと相談しながら、長期的な資産形成を実現していきましょう。

運用開始後も、市場環境や自身のライフステージの変化に応じて、投資戦略を柔軟に見直すことが重要です。JPリターンズとの良好なパートナーシップを維持し、定期的なコミュニケーションを通じて、あなたの投資ポートフォリオを最適化し続けてください。

【2025年最新】JPリターンズのお得なキャンペーン情報

不動産投資市場において確かな実績を積み重ねてきたJPリターンズは、2025年現在も複数の魅力的なキャンペーンを展開しています。

これらのキャンペーンは単なる集客手段ではなく、あなたが不動産投資に関する正確な知識を獲得し、十分な検討期間を経て納得のいく投資判断を下すための環境整備を目的としています。

以下では、現在実施中の主要なキャンペーンについて、対象条件から実際の受取方法まで、プロフェッショナルな視点から詳細に解説します。

最大5万円のデジタルギフトプレゼント

JPリターンズが現在実施している最大規模のキャンペーンが、最大5万円分のデジタルギフトプレゼントです。

このキャンペーンは、初回相談から一定期間内に複数回の面談を実施することで、あなたが実質的な投資判断に必要な情報と知識を段階的に得られるよう設計されています。

デジタルギフトは現金と同等の利便性を持ちながら、受取手続きが簡便であり、幅広い用途で活用できるため、忙しいビジネスパーソンにとって実用的な特典と言えます。

キャンペーンの詳細内容

JPリターンズでは、不動産投資に関する個別相談を初回申込し、90日以内に3回以上の面談を完了した方を対象に、デジタルギフトをプレゼントする制度を設けています。

特典の金額は面談形式によって異なり、オンライン面談の場合は2万円分、オフライン面談(対面形式)の場合は5万円分が進呈されます。

この制度設計には明確な意図があります。不動産投資は一度の面談で判断すべきものではなく、物件特性、収支シミュレーション、税制メリット、ローン条件など多岐にわたる要素を複数回にわたって慎重に検証する必要があるためです。90日という期間設定も、あなたが日常業務と並行しながら十分な検討時間を確保できるよう配慮されています。

オンライン面談とオフライン面談で金額差が設けられている理由は、対面での詳細な資料確認や具体的な質疑応答の充実度にあります。

オフライン面談では、より精緻なシミュレーション資料の共有や、複数の物件資料を同時に比較検討するといった、対面ならではの深い相談が可能となります。

PayPay・楽天ポイントも選択可能

デジタルギフトの選択肢として、Amazonギフト券のほか、PayPayポイントや楽天ポイントも用意されています。

どの特典を選択しても金額は同一であり、あなたの日常的な決済手段や利用頻度に応じて最適な形式を選べる柔軟性が確保されています。

この選択肢の多様性は、受取特典の実質的な価値を最大化するうえで重要です。例えば、日常的にPayPayを利用している方であれば、受け取ったポイントを即座に生活費や投資関連書籍の購入に充当できます。

楽天経済圏を活用している方なら、楽天ポイントを選択することでポイント倍率アップの恩恵を受けられる可能性もあります。Amazonギフト券は、書籍やビジネスツールなど幅広い商品購入に利用できるため、汎用性の高さが魅力です。

受取形式の選択は特典付与手続きの際に指定できるため、面談開始時点で決定する必要はありません。あなたのライフスタイルや当時の利用状況に応じて、柔軟に選択することが可能です。

特典獲得の条件と注意点

このキャンペーンは誰でも無条件に受け取れるものではなく、一定の適格要件が設定されています。これはJPリターンズが真剣に不動産投資を検討している方々に対して質の高いコンサルティングを提供するための基準であり、同時に金融機関の融資審査基準とも連動しています。

主な適格条件は以下の通りです:

- 初回利用者限定:1世帯につき1回限りの適用となります。既にJPリターンズのサービスを利用したことがある場合は対象外です。

- 面談回数と期間:初回申込日から90日以内に個別相談を3回以上完了する必要があります。期間超過や回数未達の場合は特典対象外となります。

- 年収要件:年収700万円以上が求められます。これは金融機関の投資用ローン審査基準と連動しており、安定した返済能力の目安となります。

- 勤続年数:現在の勤務先での勤続年数が2年以上必要です。雇用の安定性を示す指標として重視されます。

- 年齢制限:25歳以上50歳未満の方が対象です。ローンの返済期間と定年までの期間を考慮した設定となっています。

- 勤務先要件:上場企業またはそれに準ずる規模・安定性を持つ企業グループに在籍していることが条件です。

- 必要書類の提出:健康保険証の提出が必須となります。これは勤務先確認と本人確認の一環です。

- ローン審査:金融機関による投資用ローンの審査に通過することが前提条件となります。

- 真正な投資意向:ポイントや特典のみを目的とした応募は明確に対象外とされています。

これらの条件を満たさない場合、面談を実施してもデジタルギフトは受領できません。特に年収や勤務先要件については、事前に自己判断が可能ですので、申込前に確認しておくことをお勧めします。

また、「真正な投資意向」という条件は、面談時の姿勢や質問内容、検討の真剣度などから総合的に判断されるため、キャンペーン目当てではなく、本気で不動産投資を検討する姿勢が求められます。

資料請求特典の電子書籍プレゼント

JPリターンズでは、デジタルギフトキャンペーンとは別に、資料請求をした全ての方を対象とした電子書籍プレゼントも実施しています。

この特典は面談実施の有無に関わらず受け取ることができるため、まずは情報収集から始めたいというあなたにとって、リスクなく不動産投資の知識を獲得できる貴重な機会となります。

「30分で節税理解」の内容

資料請求者に提供される電子書籍のタイトルは「30分で節税理解」です。このタイトルが示す通り、不動産投資における節税メカニズムを短時間で体系的に理解できるよう構成されています。

不動産投資の節税効果は、減価償却費の計上、損益通算の活用、相続税対策など多岐にわたりますが、これらの概念を初心者にもわかりやすく解説しています。

特に給与所得者にとって、不動産所得の損失を給与所得と損益通算することで所得税・住民税の還付を受けられるメカニズムは、不動産投資の重要な魅力の一つです。

また、単なる節税理論だけでなく、具体的な収支シミュレーション例や、どのような属性の投資家にどの程度の節税効果が期待できるかといった実践的な情報も盛り込まれていると考えられます。

30分という短時間で読了できる分量でありながら、不動産投資の検討材料として必要な基礎知識を効率的に習得できる構成となっています。

活用のポイント

この電子書籍を最大限に活用するためには、単に読むだけでなく、あなた自身の状況に当てはめて考えることが重要です。

まず、不動産投資を始める前の基礎知識習得ツールとして活用してください。節税の仕組みを理解することで、不動産投資が単なる家賃収入だけでなく、税制面でのメリットも享受できる総合的な資産形成手段であることが理解できます。この基礎知識があるかないかで、その後の面談や物件提案の理解度が大きく変わります。

次に、具体的な節税相談の参考資料としても有効です。書籍を読んで疑問に思った点や、自分の年収・税率で実際にどの程度の節税効果が期待できるかといった具体的な質問を準備しておくことで、面談時の相談がより実りあるものになります。

さらに、不動産投資会社を比較検討する際の判断材料としても活用できます。JPリターンズが提供する情報の質や説明のわかりやすさを通じて、同社のコンサルティング能力や顧客対応の姿勢を間接的に評価することができます。

最後に、配偶者や家族と不動産投資について話し合う際の共通資料としても有用です。不動産投資は大きな意思決定ですので、家族の理解と協力が不可欠です。専門的な内容を平易に解説した資料があることで、家族間での情報共有と合意形成がスムーズになります。

まとめ

JPリターンズは、都心中古マンション投資において、管理戸数5,657件・入居率99.96%・家賃滞納率0%という数値で裏付けられた実績を持つ専門業者です。

20年以上の事業継続と明確な物件戦略により、投資初心者にも理解しやすく、リスクを抑えた投資環境を提供しています。

一方で、営業手法に関しては「電話がしつこい」「購入圧力が強い」といった指摘も一部に存在します。これは不動産投資業界全般に見られる課題であり、JPリターンズに限った問題ではありませんが、あなたが相談する際には自身の意思を明確に伝え、必要に応じてはっきりと断る姿勢も重要です。

投資判断においては、会社の実績・物件の質・サポート体制といったハード面だけでなく、担当者との相性やコミュニケーションの質といったソフト面も考慮すべきです。

複数社を比較検討し、セミナーや個別相談を通じて自分自身で確かめることが、後悔しない投資への第一歩となります。

JPリターンズは確かに一定の信頼性と実績を備えた選択肢ですが、それがあなたの投資目的・資金計画・リスク許容度に合致するかは、最終的にはあなた自身が判断すべき事項です。数字と事実に基づいて冷静に評価し、長期的な資産形成のパートナーとして適切かどうかを見極めてください。

リターンズに関するよくある質問(Q&A)

Q1:年収制限はありますか?

JPリターンズでは原則として年収制限を設けていません。ただし、不動産投資ローンを利用する場合は金融機関の審査基準が適用されます。

一般的には年収500万円程度が一つの目安とされますが、勤務先の安定性や自己資金の有無、他の借入状況なども総合的に判断されます。

年収が基準に満たない場合でも、配偶者との合算や頭金の増額などで融資が可能になるケースもあります。まずは相談してみることをお勧めします。

Q2:セミナーは開催していますか?

JPリターンズは定期的に不動産投資セミナーを開催しています。初心者向けの基礎セミナーから、物件選定や税務対策など具体的なテーマまで、幅広い内容が用意されています。

オンライン開催も行われており、地方在住の方や時間の制約がある方でも参加しやすい環境が整っています。セミナー参加後の個別相談も可能で、自身の状況に応じたアドバイスを受けられます。参加は無料のケースが多いため、情報収集の第一歩として活用する価値があります。

Q3:家賃保証はサブリース契約ですか?

JPリターンズの家賃保証システムは、一般的なサブリース契約とは異なる独自の仕組みです。サブリース契約では業者が物件を一括借り上げし、入居状況に関わらず一定家賃を保証しますが、契約期間中に保証家賃が減額されるリスクがあります。

JPリターンズの保証システムは、入居者が存在する限り市場家賃を維持し、万が一の滞納時にも保証する形式です。

詳細な契約内容は物件や時期により異なる可能性があるため、契約前に必ず保証条件・期間・免責事項を確認してください。

Q4:なぜリーズナブルに提供できるのですか?

価格の合理性は自社仕入れ・自社販売の体制に起因します。通常、物件購入時には売主と買主の間に仲介業者が入り、仲介手数料(物件価格の3%+6万円+消費税が上限)が発生します。

JPリターンズは自社で物件を仕入れて直接販売するため、この仲介手数料が不要になります。数千万円の物件であれば、仲介手数料だけで数十万円から100万円以上のコスト削減になります。

また、中古物件に特化することで新築プレミアムを避け、適正価格での提供を実現しています。ただし「リーズナブル」といっても市場相場を大きく下回るわけではなく、適正価格帯での提供という理解が正確です。

Q5:頭金はいくら必要ですか?

頭金は約10万円から投資をスタートできるケースがあります。ただし、これは物件価格・融資条件・個人の属性によって大きく変動します。

フルローン(頭金ゼロ)が可能な場合もあれば、物件価格の1~2割程度の頭金を求められることもあります。頭金が多いほど融資審査は通りやすくなり、借入額が減るため月々の返済負担も軽減されます。

逆に頭金を抑えればレバレッジ効果は高まりますが、返済リスクも増します。自身の資金状況とリスク許容度に応じて、担当者と相談しながら最適な資金計画を立てることが重要です。

Q6:リノベ物件の家賃はどのくらい上がりますか?

リノベーション済み物件は、同築年・同立地の未改修物件と比較して、一般的に10~20%程度高い家賃設定が可能とされています。ただし、これは改修内容・周辺相場・入居者層によって変動します。

全面リノベーションで設備を最新化すれば、築年数の割に高い家賃を維持できます。一方、表面的な化粧直し程度では大幅な家賃アップは期待できません。

JPリターンズのリノベ物件は相場より高めの家賃設定が可能な水準を目指していますが、具体的な金額は個別物件ごとに査定されます。購入前に周辺相場と比較し、賃料設定の妥当性を確認してください。

Q7:1棟物件は購入できますか?

はい、JPリターンズでは1棟物件の取り扱いもあります。区分所有と比較して投資額は大きくなりますが、土地を含めた資産形成が可能であり、複数戸からの家賃収入によりリスク分散効果も得られます。

ただし、1棟物件は管理責任も全てオーナーが負うため、修繕計画や空室対策の重要性が増します。購入には相応の資金力と、場合によっては法人化なども検討する必要があります。

興味がある場合は、自身の資金規模・投資経験・リスク管理能力を踏まえて、担当者に相談してみてください。

Q8:投資物件の内見は可能ですか?

投資物件の内見は事前予約により可能です。ただし、既に入居者がいる物件の場合は室内への立ち入りが制限されることもあります。その場合は同タイプの空室物件や、外観・共用部分・周辺環境の確認が中心になります。

可能であれば、実際に現地を訪れて駅からの距離・周辺施設・街の雰囲気を自分の目で確かめることを強く推奨します。資料やデータだけでは分からない生活環境の実態を把握できれば、より確信を持った投資判断ができます。

Q9:途中で売却できますか?

投資物件は原則としていつでも売却可能です。JPリターンズは売却サポートも提供しており、市場査定から買い手の紹介まで対応しています。

ただし、購入直後の売却は取得費用(登記費用・不動産取得税など)が回収できず、損失が出る可能性が高いため推奨されません。

また、ローン残債が売却価格を上回る場合(オーバーローン状態)は、差額を自己資金で補填する必要があります。

売却タイミングは市場動向・築年数・ローン残債などを総合的に考慮して判断すべきです。柔軟な売却対応が可能な点は、流動性リスクを軽減する要素といえます。

Q10:マンション投資の初心者でも大丈夫ですか?

JPリターンズは初心者向けのサポート体制を整えています。物件選定から融資手続き、購入後の管理まで一貫したサポートが受けられるため、不動産投資の経験がなくても始めやすい環境です。

入居率99.96%・家賃滞納率0%という実績は、管理体制の信頼性を示しており、初心者が最も不安に感じる「空室リスク」「滞納リスク」を大幅に軽減できます。

ただし、初心者だからこそ注意すべき点もあります。営業担当者の説明を鵜呑みにせず、自分でも市場相場や収支シミュレーションを確認してください。

複数社の提案を比較し、セカンドオピニオンを得ることも有効です。不動産投資は長期的なコミットメントであり、衝動的な判断は禁物です。

JPリターンズのサポートを活用しつつも、最終判断はあなた自身の理解と納得に基づいて行うべきです。初心者でも十分に取り組めますが、学ぶ姿勢と慎重さを忘れないでください。

ロゴ.jpg)